Banken en hypotheekrente (III)

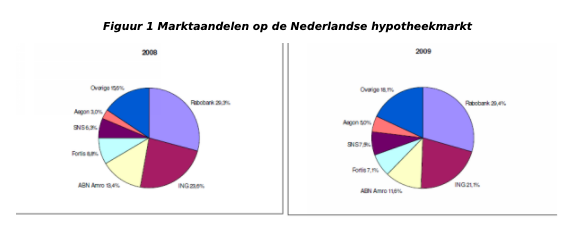

Toeval of niet, maar vanaf 2009 gaat de ontwikkeling van de hypotheekrente in Nederland afwijken van die in de rest van Europa. Is er in Nederland in feite sprake van een oligopolie, waardoor concurrentie nagenoeg ontbreekt of zijn er factoren aan te wijzen die een hogere rente rechtvaardigen, zoals hogere kosten. Het spreekt vanzelf dat banken hameren op de hogere kosten.

Dat doet ook Rabobank. In een kort commentaar op een rapport van de Nederlandse Mededingingsautoriteit (NMa, thans Autoriteit Consument & Markt, ACM) uit november 2010 erkent Rabobank dat de marges op de nieuwe hypotheken verbeterd zijn sinds het midden van 2009. Maar, zo voegt de bank eraan toe, de kosten voor de hypotheken zijn eveneens omhoog gegaan.

De resterende marge noemt Rabobank gezond en noodzakelijk om in staat te zijn hypotheken te verstrekken onder de nieuwe reglementen van Basel III. De marge is nodig om de operationele kosten te dekken en winst is nodig om het vermogen te versterken.

In 2009 worden inderdaad de eerste contouren zichtbaar van Basel III.

Hoewel het Basel II Kapitaalakkoord voor banken pas in 2008 is ingevoerd, heeft de crisis de beperkingen van dat akkoord genadeloos blootgelegd. Het Basel Comité voor het Bankentoezicht werkt in 2009 aan voorstellen om de kapitaalseisen voor banken wereldwijd aan te scherpen.

Die voorstellen worden vervat in twee consultatiedocumenten. Volgens DNB zal de impact van Basel III groot zijn voor de Nederlandse banken als het gaat om kapitaal en liquiditeit. Ze beveelt de banken aan goed na te denken over winstinhouding en over het aanpassen van de fundingsprofielen, zo staat te lezen in het jaar verslag over 2010.

Een jaar later concludeert de Bank dat Nederlandse banken met succes werken aan het versterken van de eigen kapitaalbuffers. Die bedragen aan het einde van 2011 11,9% tegen 9,3% nog in 2008 als het gaat om risicogewogen activa.

Als het gaat om de ongewogen kapitaalratio, de leverage ratio, dan is het beeld een stuk somberder. Dan in het Nederlandse bankwezen een achterblijver in Europa, zo stelt DNB vast. In één adem stelt de Bank verder vast dat de Nederlandse banken in het kader van Basel III problemen hebben met de eisen voor de financiering op lange termijn. Dat heeft vooral te maken met de grote hypotheekportefeuilles die de omvang van de binnenlandse deposito's ver overschrijden. Er is een financieringsgat en banken hebben veel moeite om dat gat te dichten. Dat is te wijten aan de precaire situatie op de financieringsmarkten.

De suggestie is duidelijk. Banken moeten meer kosten maken om het financieringsgat te dichten. Een (veel) hogere hypotheekrente (dan normaal zou zijn geweest) is daarmee volgens DNB gerechtvaardigd, zoals onder meer Rabobank stelt in haar jaarverslag. Dat geldt zeker in het licht van de eisen van Basel III, alsdus Rabobank.

Het probleem voor de banken, en dus ook voor Rabobank, is dat bijvoorbeeld een studie van het Centraal Planbureau (CPB) uit februari 2013 geen bevestiging kan vinden voor de claim dat Nederlandse banken meer kosten moeten maken voor het verstrekken van hypotheken dan hun buitenlandse tegenvoeters. Het CPB concludeert dat een gebrekkige concurrentie in combinatie met het prijsleiderschap een mogelijke verklaring vormen voor de hogere hypotheekrente.

Verder wil het CPB niet gaan.

Nederlandse banken hebben profijt gehad van de hogere hypotheekrente, dat onderschrijft Rabobank in haar jaarverslag over 2010. Of daarbij banken misbruik maakten van de situatie, zoals SOMI dat onderzoekt? Een definitief antwoord laat nog op zich wachten.

Banken blijken wel inventief om van de gegeven omstandigheden optimaal te profiteren. In het jaarverslag over 2009 concludeert DNB dat banken over hun reguliere kredieten hogere netto rentebaten behaalden. Ze profiteerden van de gestegen rentemarge, het verschil tussen de inleen- en uitleenrentes.

De rentemarge steeg omdat banken de sterk gedaalde ECB-beleidsrente niet of niet volledig doorberekenden aan hun kredietnemers. Die daling werd juist weer doorvertaald in de spaarrente die banken aan hun spaarders hebben aangeboden in die periode.