Reageren Hypotheekrentes sterker op Rentestijgingen dan op Rentedalingen?

Op 15 november verhoogden een aantal hypotheekaanbieders hun rente in reactie op de verkiezingswinst van Donald Trump (NOS, 2016).

1. Introductie

Achterliggende reden lijkt te zijn dat Trump grote bedragen wil gaan lenen waardoor de prijs van die leningen (de rente op staatsleningen) stijgt. Die hogere rente zorgt voor hogere kosten voor banken en dat berekenen ze door in een hogere hypotheekrente.

Hierbij is dan wel de vraag hoe sterk hypotheekrentes reageren op veranderingen in de rente op staatsleningen en of verlagingen van de rente net zo snel worden doorgegeven als verhogingen van de rente.

Dit artikel tracht hier een indicatie van te geven aan de hand van maandelijkse data van de ECB over hypotheekrentes en rentes op staatsobligaties.

Uit dit artikel blijkt dat positieve renteveranderingen sneller worden doorberekend dan negatieve veranderingen, met name in Nederland, Italië en Portugal. Deze bevindingen duiden mogelijk op beperkte concurrentie op deze markten.

2. Prijsstijgingen en Prijsdalingen

Een van de manieren waarop in de economische literatuur wordt getest of er sprake is van verminderde concurrentie, is door te testen of prijzen net zo sterk reageren op kostenstijgingen als kostendalingen.

Andere methoden worden ook gebruikt, zoals bijvoorbeeld de mean-variance test, zie daarvoor het mean-variance onderzoek waarover SOMI op 11 november 2016 jl. publiceerde op www.kenniscentrumvastgoedfinanciering.nl

Het idee hierachter is dat in een competitieve markt de winstmarges laag zijn. Hierdoor moet een kostenstijging meteen worden doorgegeven, anders wordt er verlies gemaakt.

En in een competitieve markt worden kostendalingen ook meteen doorgegeven. Wanneer dit niet gebeurt, zet een concurrent een lagere prijs en trekt daarmee alle klanten naar zich toe.

In een niet-competitieve markt worden kostenstijgingen ook meteen doorgegeven, maar kostendalingen niet. Omdat aanbieders weten dat zij niet onmiddellijk uit de markt geprijsd worden door een concurrent, kunnen zij hun prijs op een hoger niveau houden.

In de empirische literatuur is bewijs te vinden dat prijzen over het algemeen sterker reageren op kostenstijgingen dan kostendalingen. Zo laten Borenstein, Cameron en Gilbert (1997) dit fenomeen bijvoorbeeld zien voor de benzinemarkt, en laat Peltzman (2000) zien dat dit voor een groot aantal producten geldt.

Ook voor de Nederlandse hypotheekmarkt is dit onderzocht, namelijk door De Haan en Sterken (2011) en Toolsema en Jacobs (2007). Hierbij gebruiken Toolsema en Jacobs (2007) maandelijkse data tussen 1978 en 2000 om te laten zien dat hypotheekrentes sterker reageren op prijsstijgingen dan op prijsdalingen, terwijl De Haan en Sterken (2011) dagelijkse data tussen 1997 en 2003 gebruiken om te laten zien dat er juist sterker gereageerd wordt op kostendalingen dan op kostenstijgingen. In deze publicatie wordt met eenzelfde methode een schatting gemaakt over de periode 2003-2016.

3. Methode

De Haan en Sterken (2011) en Toolsema en Jacobs (2007) gebruiken beide een zogenaamd error-correctie model om het effect van kostenstijgingen en dalingen te schatten.

Een error-correctie model wordt meestal gebruikt als er sprake is van cointegratie: er is sprake van een lange termijn evenwicht tussen twee variabelen, maar op korte termijn zijn deze variabelen vooral afhankelijk van hun eigen verleden.

Een error-correctie model komt er kort op neer dat er twee relaties worden geschat: een lange-termijn evenwichtsrelatie en een korte-termijn relatie waarbij afgeweken kan worden van het lange termijn evenwicht.

Het lange-termijn evenwicht wordt eerst geschat aan de hand van de volgende formule:

Formule (1)ÃÂàÃÂàÃÂàÃÂàÃÂàrmort,i,tÃÂà=ÃÂàÃÂò0 + ÃÂò1rf,i,tÃÂà+ RESt

In formule (1) isÃÂÃÂ ÃÂÃÂ rmort,i,tÃÂÃÂ de hypotheekrente in land i in maand t, en isÃÂÃÂ rf,,tÃÂÃÂ de rente op staatsobligaties in land i in maand t.

Verwacht wordt dat de twee positief samenhangen: een hogere rente op staatsobligaties betekent dat geld lenen duurder is, en duszal ook de hypotheekrente hoger liggen.

Het residu van deze lange termijn relatie RESt wordt vervolgens in de korte termijn relatie meegenomen. Het residu van de lange termijn relatie RESt moet hier meegenomen worden omdat de rente de neiging heeft terug te keren naar het evenwicht.

Als bijvoorbeeld sprake is van een hogere hypotheekrente dan die in het evenwicht, is de verwachting dat er sowieso een aanpassing van de hypotheekrente naar beneden zal plaatsvinden:

de hypotheekrente in land i in maand t, en is

Formule (2)ÃÂàÃÂàÃÂàÃÂàÃÂÃÂrmort,i,tÃÂà=ÃÂàÃÂû+ÃÂÃÂr+f,t-1ÃÂà+ÃÂàÃÂàÃÂû-ÃÂÃÂr-f,t-1ÃÂà+ÃÂàÃÂàÃÂÃÂ+RES+t-1ÃÂà+ÃÂàÃÂÃÂ-RES-t-1ÃÂà+ÃÂàÃÂõt

Als de hypotheekrente naar beneden neigt als deze boven zijn evenwichtswaarde ligt, en naar boven als deze onder de evenwichtswaarde ligt, is het dus de verwachting dat ÃÂÃÂ^+ en ÃÂÃÂ^- beide negatief zijn. Dat betekent namelijk dat wanneer de hypotheekrente boven de evenwichtswaarde ligt (RESt is positief), de hypotheekrente de neiging heeft te dalen in de volgende periode en omgekeerd als de hypotheekrente onder de evenwichtswaarde ligt (RESt is negatief).

Merk overigens op dat RESt hier is opgedeeld in RESt+ en RESt- voor respectievelijk de positieve en negatieve waarden vanRESt. Deze bewerking is uitgevoerd omdat er mogelijk een verschil bestaat tussen een aanpassing naar het evenwicht wanneer de hypotheekrente boven zijn evenwichtswaarde ligt en wanneer deze onder zijn evenwichtswaarde ligt.

De overige variabelen in formule (2) zijn de veranderingen in de waarden uit formule (1): ÃÂÃÂrmort,i,tÃÂàis de verandering van de hypotheekrente per maand (ÃÂÃÂrmort,i,tÃÂà=ÃÂàrmort,i,tÃÂàâÃÂÃÂÃÂàrmort,i,t-1ÃÂà), terwijlÃÂàÃÂÃÂr+f,t-1ÃÂàenÃÂàÃÂÃÂr-f,t-1ÃÂàseries zijn die de positieve respectievelijk negatieve veranderingen van de renteop staatsobligaties weergeven.

Om er achter te komen of de hypotheekrente net zo sterk reageert op rentestijgingen als rentedalingen, wordt dan getest of de coëfficiënten op ÃÂÃÂr+f,t-1ÃÂàen ÃÂÃÂr-f,t-1ÃÂàeven groot zijn, het moet dus worden onderzocht ofðÃÂÃÂÃÂ+ÃÂà= ðÃÂÃÂÃÂ-.

4. Data

De databron voor hypotheekrente en de rente op tienjaars overheidsobligaties is de Statistical Data Warehouse van de ECB.Voor dit onderzoek is gewerkt met het gewogen gemiddelde van alle hypotheken en de lange termijn rente zoals deze door de ECB wordt verzameld om convergentie tussen landen te meten. Dit is een tienjaars rente op overheidsobligaties. Deze data verzamelt de ECB op maandelijkse basis.

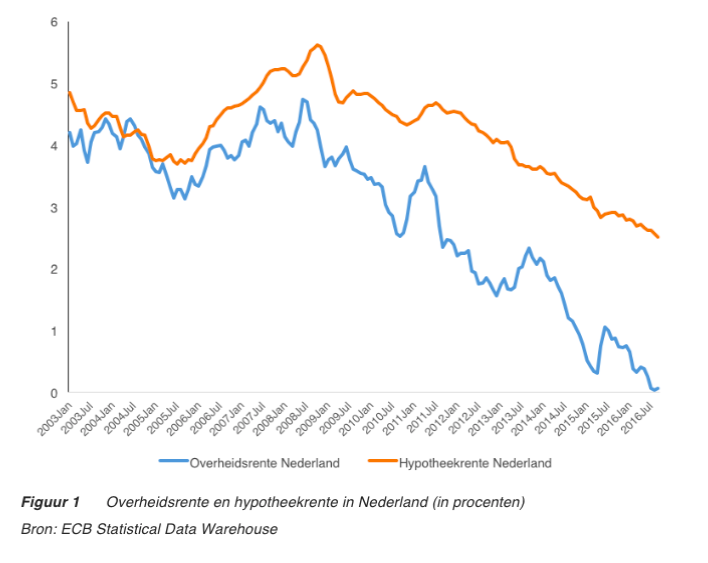

Figuur 1 toont hoe de series eruit zien voor Nederland. Te zien is dat de twee series redelijk bij elkaar in de buurt blijven tot ongeveer het begin van de financiële crisis, waarna de hypotheekrente op een permanent hoger niveau blijft.

5. Resultaten

Hoewel De Haan en Sterken (2011) en Toolsema en Jacobs (2007) beide gebruik maken van een cointegrerend model, wordt voor deze dataset juist geen cointegratie geconstateerd (zie appendix A voor de testuitslagen).

Dit betekent dat er geen sprake is van een lange termijn relatie tussen de twee variabelen en in dit geval alleen de korte termijn relatie vergelijking (2) geschat dient te worden.

Voor robuustheid wordt de relatie hieronder nogmaals geschat met de lange-termijn relatie. Dit leidt tot vergelijkbare uitkomsten

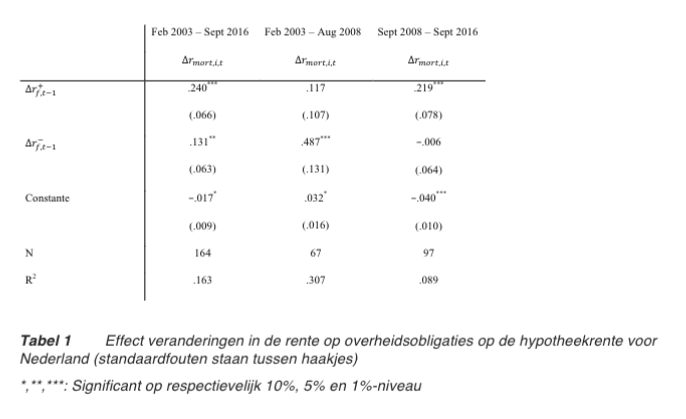

De resultaten voor Nederland staan in tabel 1. In de eerste kolom is te zien dat de coëfficiënt op de positieve veranderingen groter is dan op de negatieve veranderingen van de overheidsrente, en dat zowel de stijgingen als de dalingen een significant effect hebben op de hypotheekrente.

In kolommen 2 en 3 wordt de dataset opgedeeld in de periode voor en na de crisis. Dan valt op dat voorde crisisrentedalingeneen significant effect op de hypotheekrente hadden, maar rentestijgingen niet, en dat nade crisisjuist rentestijgingeneen significant effect hadden, terwijl rentedalingen de hypotheekrente niet significant beïnvloedden.

Er is dus iets veranderd na de financiële crisis, zodat de hypotheekmarkt minder competitief lijkt na de financiële crisis dan in de periode ervoor.

Dit is consistent met de eerder door SOMI uitgevoerde mean-variance test, waarover op www.kenniscentrumvastgoedfinanciering.nl op 11 november jl. gepubliceerd werd, die ook duidde op een verslechtering van de concurrentie na de financiële crisis.

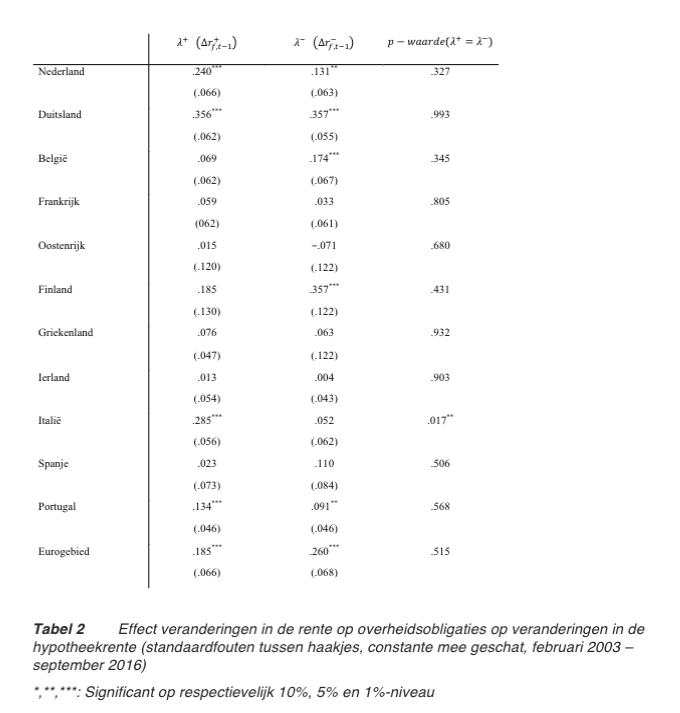

Tabel 2 geeft een internationale vergelijking van de coëfficiënt op positieve en negatieve veranderingen van de overheidsrente van de landen die vanaf het begin deel uitmaken van de eurozone.

Voor Luxemburg was geen data beschikbaar

De eerste twee kolommen laten de coëfficiënten op rentestijgingen respectievelijk rentedalingen zijn, terwijl de derde kolom de p-waarden laat zien van een Wald-test die vergelijkt of de twee coëfficiënten gelijk aan elkaar zijn.

Te zien is dat de coëfficiënt op rentestijgingen voor Nederland 0,240 is, terwijl decoëfficiënt op rentedalingen 0,131 is, maar datdit verschil niet significant is. Dit heeft te maken met de standaardfouten van de schattingen, die bij elkaar genomen te groot zijn om te spreken van een significant verschil. Dit is deels ook het gevolg van het ruwe niveau van de data, die op maandbasisverzameld wordt door de ECB.

Opvallend is dat voor Italië als enige een significant verschil wordt gevonden, terwijl juist in dit land de mededingingsautoriteit ook daadwerkelijk prijsafspraken geconstateerd heeft (Italian Competition Authority, 2016).

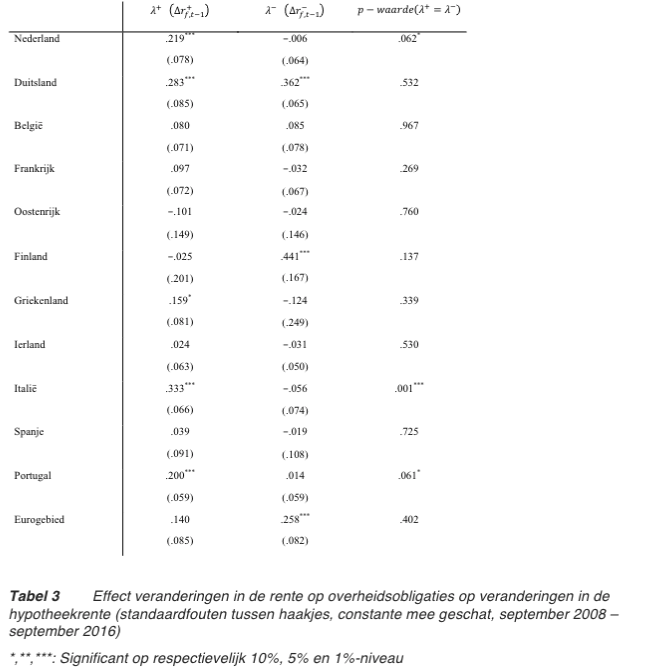

In tabel 3 worden de resultaten nogmaals geschat, maar nu alleen voor de periode na de val van Lehman Brothers, dus vanaf september 2008.

Nu is een significant verschil (op 10% niveau) voor Nederland te zien tussen de reactie op rentestijgingen en rentedalingen. Dit geldt ook voor Italië (waar prijsafspraken geconstateerd zijn) en voor Portugal, waar de mededingingsautoriteit banken officieel heeft aangesproken op anticompetitief gedrag (Portuguese Competition Authority, 2015).

Opvallend is daarnaast dat in Finland en België juist alleen de negatieve veranderingen in de overheidsrente een significante invloed hebben op de hypotheekrente, terwijl de positieve veranderingen geen significant effect hebben. Dit lijkt erop te duiden dat er in deze landen sprake is van een competitieve markt.

6. Robuustheid: cointegratie en meer vertragingstermen

Voor robuustheid is de analyse nogmaals uitgevoerd met twee verschillende specificaties.

In eerste instantie gaf de cointegratie-test aan dat er geen sprake was van cointegratie (appendix A), maar dit kan nooit geheel worden uitgesloten en eerdere studies van De Haan en Sterken (2011) en Toolsema en Jacobs (2007) constateerden juist wel cointegratie.

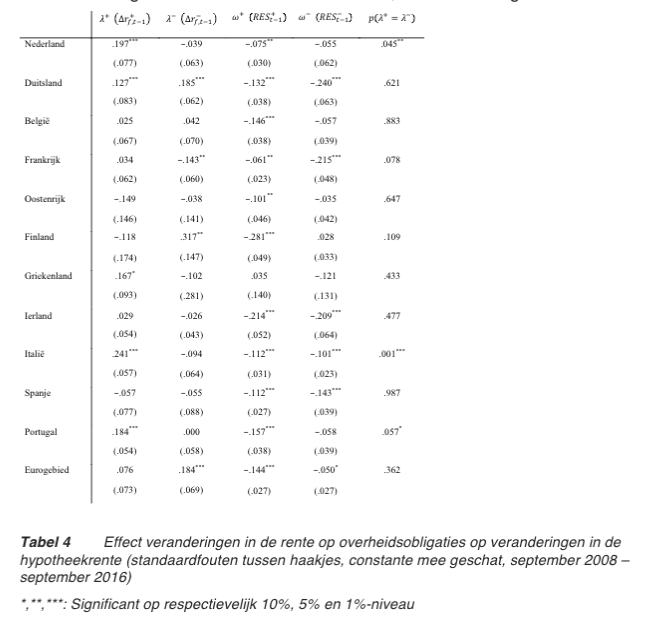

Hierdoor wordt de relatie nogmaals geschat in de vorm van een error-correctie model, zodat formules (1) en (2) beide worden geschat in plaats van alleen formule (2). De resultaten staan in tabel 4. In dit geval is alleen de dataset tussen september 2008 en september 2016 geschat, omdat deze hierboven een meer significant resultaat liet zien.

De analyse met alle data tussen 2003 en 2016 gaf vergelijkbare uitkomsten als hierboven: een hogere coëfficiënt voor de rentestijgingen dan de rentedalingen, maar dit verschil was niet significant

Het resultaat is vergelijkbaar met de bovenstaande uitkomsten, zodat de hypotheekrente sterker reageert op rentestijgingen dan op rentedalingen. En net als hierboven geldt dit resultaat voor Nederland, Italië en Portugal.

Daarnaast is een robuustheidstest uitgevoerd door een additionele vertragingsterm ('lag') op te nemen in de analyse.De vergelijking die geschat wordt, wordt daardoor de volgende:

Formule (3)ÃÂàÃÂàÃÂàÃÂÃÂrmort,i,tÃÂà= ÃÂû+1ÃÂÃÂr+f,t-1 +ÃÂàÃÂû-1ÃÂÃÂr-f,t-1ÃÂà+ÃÂàÃÂû+2ÃÂÃÂr+f,t-2ÃÂà+ÃÂàÃÂû-2ÃÂÃÂr-f,t-2ÃÂà+ÃÂàÃÂõt

Merk op dat in deze vergelijking dus weer geen coïntegratie wordt meegenomen, omdat cointegratie niet vastgesteld kon worden (appendix A).

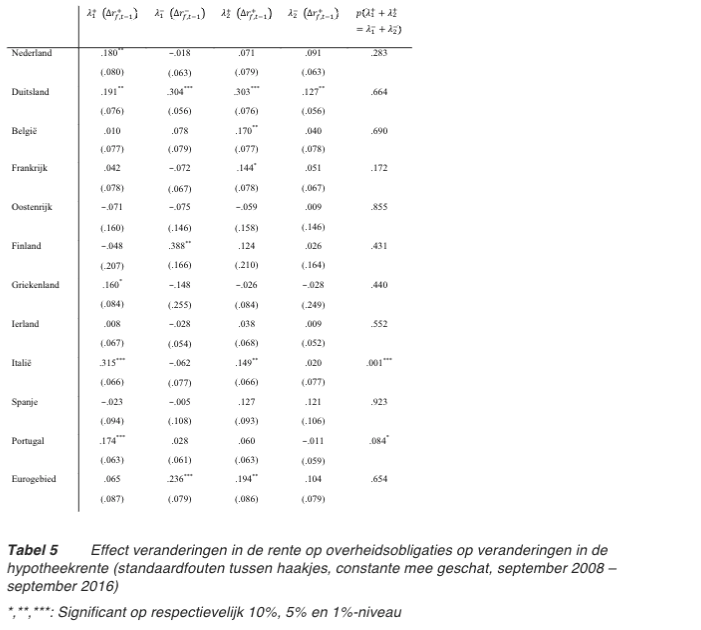

Tabel 5 geeft de resultaten weer. Opvallend voor Nederland is dat alleen de coëfficiënt op de eerste vertragingsterm van de rentestijging significant is, terwijl de tweede vertragingsterm van de rentestijging en beide vertragingstermen van de rentedaling insignificant verschillen van nul.

Bij elkaar genomen verschillend de coëfficiënten van de rentestijgingen echter niet significant van de rentedalingen. Voor Italië en Portugal geldt dit nog wel.

7. Conclusie

Op basis van een dataset van maandelijkse observaties lijkt het erop dat na de financiële crisis de Nederlandse hypotheekrente sterker reageert op rentestijgingen dan op rentedalingen.

Dit geldt voor Nederland, Italië en Portugal, waarbij in Italië (Italian Competition Authority, 2016) prijsafspraken geconstateerd zijn, en in Portugal banken door de mededingingsautoriteit officieel zijn aangesproken op anticompetitief gedrag (Portuguese Competition Authority, 2015).

Hoewel de data ruw is, geven deresultaten een indicatie dat er sprake is van verminderde concurrentie op de Nederlandse hypotheekmarkt.

Referentie

Borenstein, S., A.C. Cameron, en R. Gilbert (1997) Do gasoline prices respond asymmetrically to crude oil price changes? Quarterly Journal of Economics, Vol. 112, p. 305-339

Haan, L. de, en E. Sterken (2011) Bank-specific daily interest rate adjustment in the Dutch mortgage market, Journal of Financial Services Research, Vol. 39(3), p. 145-159

Italian Competition Authority (2016) Mortgage interest rate collusion in the provinces of Trento and Bolzano: the ICA imposed a 27 million euro fine on banks and cooperatives, Persbericht, no. I777

NOS (2016) Aantal hypotheekverstrekkers verhoogt rente na Trump, NOS, 16 november 2016

Peltzman, S. (2000) Prices rise faster than they fall, Journal of Political Economy, Vol. 108(3), p. 466-502

Portuguese Competition Authority (2015) Portuguese Competition Authority sends a statement of objections to 15 banks regarding an alleged anticompetitive practice, Persbericht, no. 11/2015

Toolsema, L.A., en J.P.A.M. Jacobs (2007) Why do prices rise faster than they fall? With an application to mortgage rates, managerial and decision economics. Vol. 28(7), p. 701-712

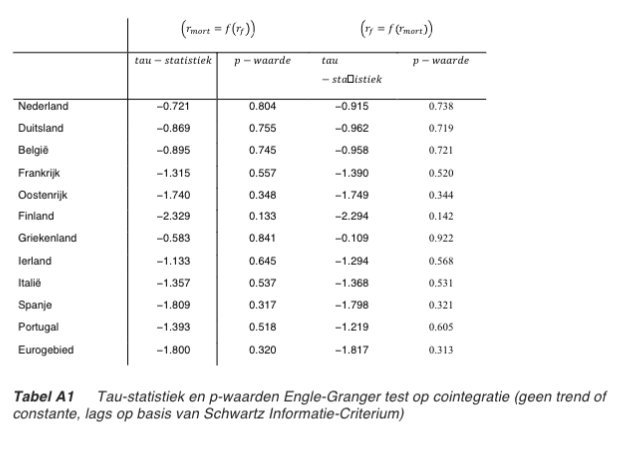

Appendix A Cointegratie

Deze appendix geeft de Engle-Granger test waarden voor cointegratie weer, waarbij de nulhypothese is dat er geen sprake van cointegratie is. De tau-statistiek en p-waarden staan in tabel A1 weergegeven en laten zien dat geen van de series cointegratie lijkt te vertonen.