Literatuuronderzoek Nederlandse Hypotheekmarkt

De Nederlandse hypotheekrente ligt sinds 2009 hoger dan de hypotheekrente in omringende landen. Het merendeel van de studies dat de Nederlandse hypotheekrente onderzoekt, schrijft de hoge rente toe aan verminderde concurrentie. De belangrijkste verklaringen lijken te liggen in prijsleiderschapsverboden opgelegd door de Europese Commissie en een gebrek aan toetreding tot de markt.

Dit stuk beschrijft de literatuur op het gebied van de Nederlandse hypotheekmarkt en vergelijkt de bevindingen met het onderzoek naar de Nederlandse hypotheekmarkt voor de financiële crisis.

1. Introductie

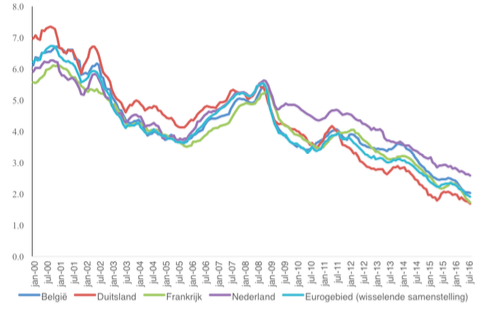

Sinds de financiële crisis zijn de Nederlandse hypotheekrentes een stuk hoger dan de rentes in landen om ons heen (figuur 1).

Verschillende onderzoekers hebben al over de mogelijke verklaringen geschreven. Dit artikel geeft een overzicht van de onderzoeken die over de Nederlandse hypotheekmarkt zijn verschenen.

Ook wanneer de hypotheekrente wordt vergeleken met de Nederlandse rente op consumptief krediet bestaat een opmerkelijk patroon waarin de hypotheekrente en de rente op consumptief krediet ongeveer gelijk liggen tot aa de crisis, terwijl de hypotheekrente daarna op een permanent hoger niveau ligt tot ongeveer medio 2015.

Figuur 1: Internationale vergelijking hypotheekrente in Nederland en omringende landen. Hypotheekrente op nieuwe contracten in procenten (Bron: ECB)

Figuur 2: Hypotheekrente en rente op consumptief krediet. Rente in procenten op nieuwe contracten (Bron: DNB)

De basis van de discussie over hoge hypotheekrentes ligt in het rapport van de NMa (2011), die na haar quick scan (NMa, 2010) een dieper onderzoek naar de Nederlandse hypotheekmarkt verricht.

Basis van zowel de quick scan als de sectorstudie is een berekening van de winstmarge die hypotheekaanbieders gemiddeld maken op hypotheken. Hieruit bleek dat de rentemarges tussen 2009 en 2011 historisch gezien hoog lagen. In de quick scan (NMa, 2010) doet de NMa nog geen uitspraken over de reden waarom de marges zo hoog zijn, terwijl zij in de sectorstudie (NMa, 2011) aangeeft dat hoewel de markt gevoelig is voor prijsafstemming, er geen aanwijzingen zijn dat er ook daadwerkelijk prijzen worden afgestemd en dat marges tegen het eind van 2011 ongeveer weer op hun pre-crisis niveau liggen.

Dijkstra en Schinkel (2012) trekken de reeks van de NMa (2011) door naar 2012 met enkele kleine aanpassingen1, en constateren dat de marges na het einde van 2011 wederom gestegen zijn.

1. Waar NMa (2011) vaste kosten van 0.8 procentpunt op de hypotheekrente rekent, rekenen Dijkstra en Schinkel (2012) uit wat het verschil in marge is tussen pre- en post-crisis.

Hierna verlengt ACM2 (2013) de studie van NMa (2011) en neemt ook de kosten van Basel 3 mee door te focussen op de hoeveelheid eigen vermogen van banken. Ook in deze studie blijken marges na de crisis hoog te liggen, wat de ACM (2013) met name verklaart door een gebrek aan concurrentie door capaciteitsrestricties: doordat banken moeite hadden voldoende geld bij elkaar te krijgen, moesten zij hoge prijzen hanteren.

2. In 2013 zijn de Consumentenautoriteit, de OPTA en de Nederlandse Mededingingsautoriteit gefuseerd tot de Autoriteit Consument en Markt (ACM).

De ACM komt tot deze conclusie omdat er na 2009 een sterke samenhang tussen concentratie en marges bestaat, wat in een oligopolische markt met capaciteitsrestricties ook het geval is. Daarnaast wijst ACM (2013) op verminderde toetreding ten opzichte van de periode voor de financiële crisis.

Overvest en Tezel (2014) leggen de methodiek van de berekeningen uit en geven aan dat prijsleiderschapsverboden een aanleiding kunnen zijn voor de hoge marges, terwijl zij geen directe aanwijzingen voor (stilzwijgende) prijsafspraken zien. Geen van de onderzoeken van de NMa/ACM geeft expliciete prijsafspraken aan, hoewel elk van de onderzoeken constateert dat er wel iets aan de hand is met de concurrentie op de Nederlandse hypotheekmarkt.

2. Kostenverklaringen

Vrijwel alle onderzoeken die hier besproken worden geven kostenstijgingen aan, al dan niet naast een verminderde concurrentie.

Deze kostenverklaringen kunnen opgedeeld worden in verschillende verklaringen, namelijk verklaringen die gebaseerd zijn op dure deposito's, een hoog gepercipieerd risico op Nederlandse banken en kosten van regulering, met name Basel 3.

Depositofinancieringsgat

Depositorentes liggen in Nederland relatief hoog, wat een deelverklaring is voor de hoge Nederlandse hypotheekrentes. Bovenberg en Polman (2013) wijzen hierbij op het zogenaamde depositofinancieringsgat: het verschil tussen de uitstaande depositoâÃÂÃÂs van Nederlandse banken en de schulden van Nederlandse huishoudens. Door dit groter wordende depositofinancieringsgat zijn Nederlandse banken ten opzichte van buitenlandse banken minder in staat met goedkope deposito's te financieren en betalen zij meer voor deposito's waardoor zij hogere financieringskosten hebben.

Dijkstra en Schinkel (2012, 2014) laten echter zien dat het depositofinancieringsgat niet ineens een sprong maakt, maar geleidelijk stijgt, terwijl de hypotheekrente ten opzichte van het buitenland wel een sprong maakt. Daarnaast laat een vergelijking met Duitse deposito- en hypotheekrentes zien dat het verschil tussen hypotheek- en depositorente in Nederland voor de crisis lager is, terwijl dit verschil juist hoger is na de crisis.

Risicovolle banken

Samenhangend met het depositofinancieringsgat zijn gepercipieerde risico's van Nederlandse banken. Onder andere door hoge loan-to-values worden Nederlandse banken als relatief risicovol gezien, wat ook weer leidt tot hogere financieringskosten. Het is echter de vraag of Nederlandse banken ook echt zo risicovol zijn. In een vergelijking van CDS spreads tussen Nederlandse en Duitse banken, concluderen Dijkstra en Schinkel (2012, 2014) dat de hoge CDS spreads met name gelden voor kleinere hypotheekaanbieders, terwijl de grote drie hypotheekaanbieders (Rabobank, ING en ABN AMRO) juist een lagere risico-inschatting kennen. Ook hebben hypotheekaanbieders in Nederland kapitaalinjecties ontvangen van de Nederlandse overheid wat het risico voor crediteuren deels wegneemt. Ondanks de hoge schulden hebben Nederlanders daarnaast nauwelijks wanbetalers, en zijn de grootste risicogroepen veelal afgedekt door middel van de NHG. Uit een rapport van DNB (2016) blijkt dan ook dat Nederlandse banken nauwelijks op hun hypotheekportefeuille hebben hoeven afschrijven.

Basel 3

Een ander genoemd argument zijn de kosten voor het voldoen aan de Basel 3 wetgeving. Dit hangt wederom samen met de hoge loan to values van Nederlandse hypotheken. Omdat die loan to values zo hoog zijn, zijn de risicogewichten ook relatief hoog, wat ertoe leidt dat banken met een groter eigen vermogen moeten financieren.

Het is echter de vraag hoe sterk de impact van Basel 3 is. Verschillende academici zoals Admati et al. (2013) geven aan dat meer financieren met eigen vermogen ook automatisch de kosten van dit eigen vermogen verlaagt, via het klassieke Modigliani en Miller (1958) argument: doordat een groter eigen vermogen het risico van de bank draagt, is het risico per eenheid eigen vermogen lager.

Voor banken ligt dit genuanceerder, omdat banken profiteren van verschillende voordelen van geleend geld, zoals aftrekbaarheid van interestbetalingen van de belastingen, het depositogarantiestelsel en impliciete too big to fail subsidies. Deze voordelen zijn echter voor een deel oneigenlijk, waarbij slechts risico wordt doorgegeven aan overheden, zodat mogelijke hoge kosten van eigen vermogen een betere afspiegeling van de daadwerkelijke kosten van vermogen weergeven (Admati et al, 2013).

Maar zelfs wanneer de kosten van Basel 3 worden toegevoegd in berekeningen van de ACM (2013) en Dijkstra en Schinkel (2013), wordt nog niet de gehele marge die banken verdienen op hypotheken verklaard.

3. Concurrentieverklaringen

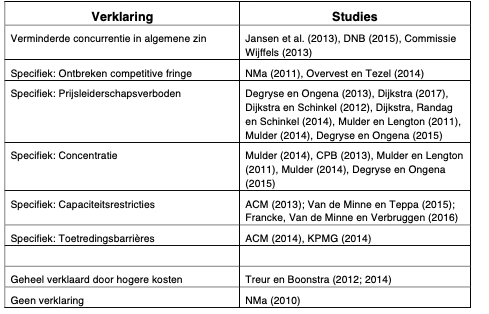

Behalve de bovengenoemde kostenstijgingen, geeft het gros van de onderzoeken naar de Nederlandse hypotheekmarkt aan dat er sprake is van verminderde concurrentie vanaf 2009 (tabel 1).

Tabel 1: Verklaringen die genoemd worden voor de hoge hypotheekrente

Concentratie

De Nederlandse hypotheekmarkt is in de onderzochte periode sterk geconcentreerd en alleen maar geconcentreerder geworden over de tijd. Zo observeert NMa (2011) dat Rabobank, ABN AMRO en ING in 2010 samen meer dan 70 procent van de hypotheekmarkt in handen hebben.

Een hoge concentratie is mogelijk een indicatie van geringe concurrentie en verklaart daarom mogelijk de hoge Nederlandse hypotheekrentes. Het is echter niet meteen duidelijk of een hoge concentratie ook echt minder concurrentie betekent, zie bijvoorbeeld Spierdijk (2012).

Meer van belang lijkt de mogelijkheid tot toetreding. Daarnaast maakt de concentratiegraad van de Nederlandse hypotheekmarkt geen sprong in 2009, maar stijgt juist in een gestage sprong, zodat de concentratiegraad geen volledige verklaring lijkt voor de plotselinge sprong in de Nederlandse hypotheekrente.

Prijsleiderschapsverboden

De Europese Commissie beperkte de concurrentie op de Nederlandse hypotheekmarkt na de crisis op een opvallende manier.

Tijdens de crisis, in het najaar van 2008, ontvingen drie van de vier grootste hypotheekverstrekkers van Nederland, ING, ABN AMRO en AEGON, staatssteun omdat zij anders mogelijk om zouden vallen. Alleen de grootste Nederlandse hypotheekverlener, Rabobank, had geen staatssteun nodig.

Volgens artikel 108 VWEU is staatssteun verboden. De Europese Commissie stond de hulpmiddelen toe tijdens de crisis als tijdelijke noodmaatregelen. In 2009 formuleerde de Europese Commissie voorwaarden voor de banken die steun hadden ontvangen, zodat zij zo min mogelijk zouden kunnen profiteren boven partijen die geen staatssteun hadden ontvangen.

Eén van die voorwaarden was een zogenaamd prijsleiderschapsverbond, dat erop gericht was te voorkomen dat een bank die staatssteun had ontvangen misbruik zou maken van staatssteun door een lage prijs te hanteren. De prijsleiderschapsverboden bepalen dat de betreffende bank geen gunstiger tarieven kon aanbieden dan vergelijkbare concurrenten op bepaalde gestandaardiseerde producten.

In Nederland werd een prijslijstverbod opgelegd aan ING, ABN AMRO en AEGON. Op de hypotheekmarkt waren deze aanbieders niet langer toegestaan om een lager tarief te bieden dan die van hun drie beste geprijsde directe concurrenten. In de sterk geconcentreerde Nederlandse hypotheekmarkt benoemde de prijsleiderschapsverboden Rabobank effectief als prijslijder.

Als de Rabobank zijn hypotheekrente verhoogde, zouden zijn concurrenten moeten volgen, of hun prijzen zouden in strijd zijn met de staatssteun voorwaarden.

De beste reactie van de Rabobank was daarom het verhogen van zijn tarieven en daarmee het marktprijsniveau, daarboven was geen verdere coördinatie vereist.

De timing van de prijsleiderschapsverboden is hierbij interessant. Het Nederlandse hypotheekrentepatroon breekt al in mei 2009, terwijl de verboden pas eind 2009 en begin 2010 juridisch werden opgelegd. NMa (2011) en ACM (2013) wijzen daarom de verboden als een uitleg uit de hand.

Mogelijk was hier echter sprake van anticipatie. Banken konden de prijsleiderschapsverboden zien aankomen gezien eerdere staatssteunbesluiten van de Europese Commissie. De Commissie heeft reeds in haar eerste mededeling in 2008, evenals in de voorlopige goedkeuringen, aangegeven dat zij van mening was dat dergelijke gedragsbeperkingen nodig zijn. Daarnaast waren er maanden van onderhandelingen over staatssteun tussen de Nederlandse overheid en de Europese Commissie.

Dijkstra, Randag en Schinkel (2014) geven aan dat de Rabobank specifiek aan de Europese Commissie gevraagd heeft om een prijsleiderschapsverbod op zijn rivalen op te leggen. Tenminste op 24 april 2009 heeft de Eurocommissaris Kroes tijdens gesprekken met ING in Brussel volstrekt duidelijk gemaakt dat ING volgens haar bereid moest zijn om een prijsleiderschapsverbod te accepteren.

Kort daarna, op 7 mei, creëert de Europese Commissies een precedent door een prijsleiderschapsverbod op te leggen aan Commerzbank in Duitsland. Dit is de maand waarin de Nederlandse hypotheekrentes sterk stijgen, tegen de Europese trend in.

Het afwijzen van de prijsleiderschapsverboden door de NMa/ACM als verklaring voor de hoge Nederlandse hypotheekrentes is des te opmerkelijker in het licht van later aan het licht gekomen informatie.

In de zomer van 2012 ontdekte onderzoeksjournalisten van ZEMBLA dat de NMa, evenals Pieter Kalbfleisch persoonlijk, de Europese Commissie in oktober 2009 al gewaarschuwd dat prijsleiderschapsverboden voor ING en eventueel ook voor ABN Amro de Nederlandse hypotheekmarkt zouden vergrendelen. Eurocommissaris Kroes reageerde niet materieel op de waarschuwing van de NMa. Commissaris Kroes zei later dat het te laat was in de onderhandelingen om de prijsleiderschapsverboden te wijzigen.

Ook ontdekten onderzoekers van het Economisch Bureau van de NMa (Mulder en Lengton, 2011a), dat prijsleiderschap van banken die staatssteun hadden ontvangen, een aanzienlijk negatief effect op hypotheekrente, wat suggereert dat prijsleiderschapsverboden de prijzen zouden verhogen.

In een verlenging van deze studie, verfijnt Mulder (2014) de resultaten en komt, afhankelijk van de specificatie, tot vergelijkbare resultaten. Dijkstra (2017) onderzoekt direct het effect van prijsleiderschapsverboden door te onderzoeken hoe banken op elkaar reageren voor en na de financiële crisis aan de hand van een dataset van NHG hypotheken in de periode 2004-2012. Hij constateert dat banken na de financiële crisis veel sterker op de prijsleidende bank reageren, wat consistent is met hoe banken reageren in een markt met prijsleiderschapsverboden.

Capaciteitsrestricties

ACM (2013) verklaart de hoge marges op basis van een theorie van een oligopolie model met capaciteitsrestricties. Mogelijk hadden banken onvoldoende toegang tot financiering waardoor zij hogere prijzen moesten zetten. Dit is in overeenstemming met Van de Minne en Teppa (2015) en Francke, Van de Minne en Verbruggen (2016) die aangeven dat kredietcondities verslechterd zijn na de financiële crisis en deze kredietcondities aanwijzen als belangrijke verklaring voor de hoge hypotheekrentes.

Merk hierbij op dat deze studies de concurrentie op de hypotheekmarkt niet expliciet onderzoeken. Daarnaast is niet duidelijk of banken ook echt onvoldoende toegang hadden tot financiering. Banken maakten winst en keerden dividenden uit aan aandeelhouders, terwijl deze ook gebruikt had kunnen worden om krediet te verstrekken. Als er echt sprake was geweest van een gebrek aan krediet, was het minder waarschijnlijk geweest dat banken de beschikbare winst hadden uitgekeerd aan aandeelhouders.

Toetredingsbarrières

De ACM (2014) publiceerde een rapport over toetredingsbarrières op de Nederlandse bancaire markt op basis van onderzoek van KPMG (2014) die buitenlandse partijen interviewde over het niet betreden van de Nederlandse markt. Voor de hypotheekmarkt kwam hier uit dat buitenlandse partijen de Nederlandse markt niet betreden door een hoog gepercipieerd risico, onzekerheid over toekomstig beleid en moeilijk doen door DNB.

Gepercipieerde risico's hangen samen met hoge loan to values, en onzekerheid over toekomstig beleid heeft te maken met een mogelijke beperking of afschaffing van de hypotheekaftrek, wat sterke effecten kan hebben op de hypotheekmarkt.

Daarnaast wordt aangegeven dat DNB de toetreding op de markt moeilijker heeft gemaakt, mogelijk naar aanleiding van ervaringen rond IceSave en DSB. In een antwoord op Kamervragen geeft het Ministerie van Financiën (2014) aan dat DNB vooral verantwoordelijk is voor de financiële stabiliteit en niet voor de concurrentie op de hypotheekmarkt.

Concurrentie voor de crisis

Voor de financiële crisis laten onderzoeken gemengde effecten zien. Toolsema en Jacobs (2007) constateren bijvoorbeeld een niet-competitieve markt omdat hypotheekrentes sneller reageren op kostenstijgingen dan kostendalingen op basis van data tussen 1978 en 2000.3

3. Met een vergelijkbare methode constateert SOMI ook dat de Nederlandse hypotheekmarkt binnen Europa samen met Italië en Portugal de minst competitieve hypotheekmarkt kent. Dit is opmerkelijk aangezien de mededingingsautoriteiten anti-competitieve effecten hebben geconstateerd.

Tegelijkertijd laten De Haan en Sterken (2006; 2011) op basis van data tussen 1998 en 2003 zien dat in de Nederlandse hypotheekmarkt sprake is van een prijsleider, al zet deze zijn prijzen competitief.

Op eenzelfde wijze merken Boot (2007) en Boot en Schinkel (2007) op dat de Nederlandse bancaire sector sterk geconcentreerd is, maar dat er wel sprake is van stevige concurrentie. Hassink en Leuvenstein (2003) gebruiken data tussen 1996 en 2001 en geven aan dat Nederlandse banken mogelijk marktmacht genieten omdat prijzen verschillen tussen verschillende aanbieders.

Tegelijkertijd geeft deze spreiding aan dat het onwaarschijnlijk is dat verschillende aanbieders samenspannen. Ook geven Treur en Boonstra (2014) aan dat de concurrentie in de periode 2004-2008 dusdanig sterk was dat aanbieders gemiddeld verlies maakten, aangewakkerd door prijsvechters in de markt zoals Sparq.

Conclusie

Stijgende kosten verklaren de hogere Nederlandse hypotheekrentes niet geheel, er is meer aan de hand waarschijnlijk op het gebied van concurrentie. Vrijwel ieder onderzoek naar de Nederlandse hypotheekmarkt geeft concurrentie op als een verklaring voor de hoge hypotheekrentes, al verschillen de verklaringen daarvoor.

Uiteindelijk zijn de verschillende concurrentieverklaringen voornamelijk complementair: Juist markten die geconcentreerd zijn, zijn aantrekkelijk voor nieuwe toetreders, zodat barrières die toetreders buiten houden sterke effecten zullen hebben. Enprijsleiderschapsverboden hebben de sterkste effecten in geconcentreerde markten.4

4. Merk op dat Commerzbank in Duitsland bijvoorbeeld ook een prijsleiderschapsverbod kreeg opgelegd met weinig effect, door het diffuse karakter van de Duitse hypotheekmarkt.

Het merendeel van de genoemde verklaringen verloopt echter geleidelijk terwijl de hypotheekrente zelf een sprong vertoont. Door deze sprong zijn de prijsleiderschapsverboden de meest waarschijnlijke verklaring van de hoge Nederlandse hypotheekrentes.

4. Conclusie

Na de lente van 2009 ligt de Nederlandse hypotheekrente aanzienlijk hoger dan de hypotheekrente in omringende landen, terwijl deze daarvoor het Europese gemiddelde nauw volgde.

Dit opmerkelijke fenomeen heeft geleid tot een groot aantal studies naar de Nederlandse hypotheekmarkt, waarvan het merendeel aangeeft dat de hoge rente deels te wijten is aan een verminderde concurrentie. Dit terwijl onderzoeken op basis van data voor de financiële crisis aangeven dat de Nederlandse markt sterk geconcentreerd is, maar over het geheel genomen competitief.

Hoewel verklaringen van de manier waarop de concurrentie verminderd is uiteen lopen, is het opleggen van prijsleiderschapsverboden door de Europese Commissie consistent met de abrupte verschuiving in de Nederlandse hypotheekmarkt en geven meerdere studies de prijsleiderschapsverboden als directe verklaring.

5. Referenties

ACM (2013), Concurrentie op de hypotheekmarkt: Een update van de margeontwikkelingen sinds begin 2011, Den Haag: Autoriteit Consument en Markt.

ACM (2014), Barrières voor toetreding tot de Nederlandse bancaire retailsector, Den Haag: Autoriteit Consument en Markt.

Admati, A.R., P.M. DeMarzo, M.F. Hellwig en P.C. Pfleiderer (2013), Fallacies, irrelevant facts, and myths in the discussion of capital regulation: why bank equity is not expensive. Rock Center for Corporate Governance at Stanford University Working Paper No. 86.

Boonstra, W., en L. Treur (2012), Reactie op: Hollands hoge hypotheekrentes, Economisch Statistische Berichten, Vol. 97(4645), p. 598-599.

Boot, A.W.A. (2007) Competitiveness assessment and key issues for the Dutch retail banking sector. Onderzoeksrapport uitgebracht in opdracht van de OECD, 1 juli, zie www.acle.nl.

Boot, A.W.A., en M.P. Schinkel (2007), Concurrentie op de Nederlandse bancaire markt, Economisch Statistische Berichten, 7 september, p. 520-522.

Centraal Planbureau (2013), The Dutch housing market - mortgage interest rates, house prices and consumption, CPB Communication, February 14.

Commissie Wijffels (2013), Naar een dienstbaar en stabiel bankwezen. Den Haag: Commissie Structuur Nederlandse Banken.

Degryse, H., en S. Ongena (2013), Expert Opinion on the Intensity of Competition in the Dutch Banking Sector, Den Haag: Commissie Structuur Nederlandse Banken.

Dijkstra, M.A. (2017), Economies of scale and scope in banking: Effects of government intervention, corporate strategy and market power, Amsterdam: Amsterdam University Press

Dijkstra, M.A., en M.P. Schinkel (2012), NMa's Mortgage-Rate-Calculation-Method: Actualization and Reinterpretation, Amsterdam Law School Research Paper No. 2012-84 and Amsterdam Center for Law & Economics Working Paper No. 2012- 07.

Dijkstra, M.A., en M.P. Schinkel (2012), Hollands hoge hypotheekrentes, Economisch Statistische Berichten, Vol. 97(4645), p. 594-597.

Dijkstra, M.A., en M.P. Schinkel (2013), Extra-Margins in ACM's Adjusted NMa Mortgage-Rate-Calculation Method, Amsterdam Law School Research Paper No. 2013-40 and Amsterdam Center for Law & Economics Working Paper No. 2013- 10.

Dijkstra, M.A., F. Randag, en M.P. Schinkel (2014), High mortgage rates in the Low Countries: what happened in the spring of 2009? Journal of Competition Law and Economics, Vol. 10(4), p. 843 - 859.

DNB (2015), Visie op de structuur van de Nederlandse bankensector, Amsterdam: De Nederlandsche Bank.

Francke, M., A. van de Minne, en J. Verbruggen (2014), The effect of credit conditions on the Dutch housing market, DNB Working Paper No. 447.

Haan, L., de, en E. Sterken (2006), Price Leadership in the Dutch Mortgage Market, DNB Working Toolsema, L.A., and J.P.A.M. Jacobs (2007), Why do Prices Rise Faster Than They Fall? With an Application to Mortgage Rates, Managerial and Decision Economics, Vol. 28, p. 701-712.

Haan, L. de, en E. Sterken (2011), Bank-Specific Daily Interest Rate Adjustment in the Dutch Mortgage Market, Journal of Financial Services Research, Vol. 39(3), p. 145-159.

Hassink, W., en M. van Leuvenstein (2003), Price setting and price dispersion in the Dutch mortgage market, CPB Discussion Paper No. 21.

Jansen, J., M. Bijlsma, M. Kruidhof, en C. Pattipeilohy (2013), Funding problems in the mortgage market, DNB Occasional Studies, Volume 11-1.

KPMG (2014), Barriers to entry, growth and exit in the retail banking market in the Netherlands, Amsterdam: KPMG.

Mastrogiacomo, M., en R. van der Molen (2015), Dutch mortgages in the DNB loan level data, DNB Occasional Studies Vol. 13-4.

Ministerie van Financiën (2014), Kabinetsreactie ACM rapport toetredingsbarrières, 5 september.

Minne, A. van de, en F. Teppa (2015), Demand and supply of mortgage credit, DNB Working Paper No. 486.

Modigliani, F., en M.H. Miller (1958), The Cost of Capital, Corporation Finance and the Theory of Investment, American Economic Review, Vol. 48(3), p. 261-297.

Mulder, M. (2014), The Impact Of Concentration and Regulation on Competition in the Dutch Mortgage Market, Journal of Competition Law & Economics, Vol. 10(4), p. 795-817.

Mulder, M. en M. Lengton (2011), Invloed concurrentie op hypotheekrente, Economisch Statistische Berichten, Vol. 96(4618), p. 558-561.

NMa (2010), Quick Scan Hypotheekrente: Een onderzoek naar de marges op hypotheken, Den Haag: Nederlandse Mededingingsautoriteit.

NMa (2011), Sectorstudie Hypotheekmarkt: Een onderzoek naar de concurrentieomstandigheden op de Nederlandse hypotheekmarkt, Den Haag: Nederlandse Mededingingsautoriteit.

Overvest, B.M., en G. Tezel (2014), Notes on the Margin: An Overview of NMa's Mortgage Market Study, Journal of Competition Law & Economics, Vol. 10(4), p. 779-794.

Spierdijk, L. (2012) De invloed van bankenconcurrentie op de economie. ESB, 97(4643), 545-547

Treur, L., en W. Boonstra (2014), Competition in the Dutch Mortgage Market: Notes on Concentration, Entry, Funding, and Margins, Journal of Competition Law & Economics, Vol. 10(4), p. 819-841.