Banken en hypotheken, de aanloop naar de crisis van 2008 (Deel 1)

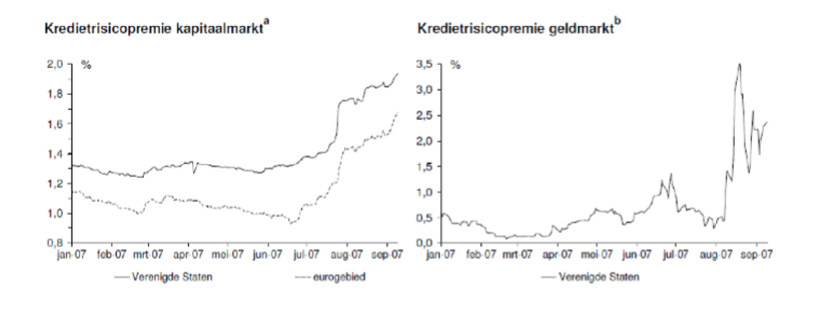

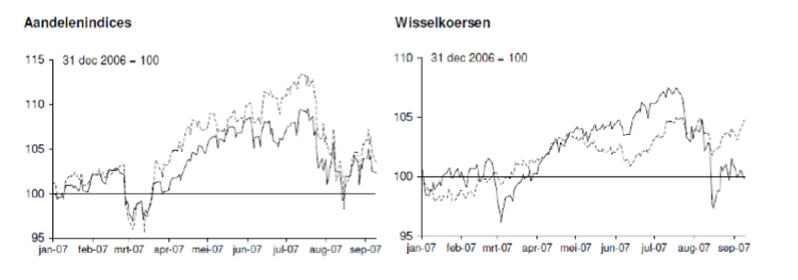

In de loop van 2007 wordt het duidelijk dat er wat staat te gebeuren. In de macro economische verkenningen voor 2008 van het CPB staat te lezen, dat in juli van 2007 er onrust uitbreekt op de financiële markten. Er worden zware verliezen geleden op hypotheekleningen aan weinig kredietwaardige huishoudens.

Banken en hypotheken, de aanloop naar de crisis van 2008 (Deel 1)

Het is echter onduidelijk in hoeverre de onrust zal doorwerken op de mondiale economische groei. Het CPB houdt duidelijk een slag om de arm. Bij hetÃÂ opstellen van de prognoses voor 2008 zijn mogelijke effecten van de financiële onrust niet meegenomen.

Toch denken ze dat de mogelijk negatieve effecten niet persé van korte duur zullen zijn. De onrust heeft een grotere risico-aversie veroorzaakt. Dat betekent dat bedrijven en consumenten een hogere risicopremie zullen moeten betalen voor hun kredieten. Op korte termijn kan dat een negatief effect hebben op de bestedingen. Op de middellange termijn kan het de wereldeconomie robuuster maken, omdat bedrijven minder risicovol zullen acteren.

Voor bedrijven in de ontwikkelde landen zullen de negatieve effecten minder zijn, omdat ze financieel sterk zijn en winstgevend. Ze kunnen veel investeringen zelf financieren. Voor Nederland zou in het negatieve scenario de groei in 2008 niet uitkomen op 2,5% maar op 1,75%.

Aan de vooravond van de grote financiële crisis overheerste nog bijna ongetemperd optimisme en dat klinkt door op bijna elke pagina van de MEV 2008.

Van dat optimisme is in 2009 veel minder over. De subprimecrisis in de Verenigde Staten heeft de grote verwevenheid van de internationale financiële markten blootgelegd.

Lang werd in dit deel van de wereld de illusie gekoesterd dat de crisis om de huizenmarkt in de VS alleen maar lokaal effecten zou hebben. Nee dus, wanbetalingen hadden invloed op de financiële stabiliteit van de rest van de wereld en dus ook van Nederland.

Toch spreekt de MEV 2009 sussende woorden. Het zal hier allemaal niet zo vaart lopen. Nederlandse banken en verzekeraars hebben weliswaar ook pakketten subprime-hypotheken gekocht maar de omvang lijkt beperkt.

Ook gelooft het CPB niet dat door de rentestijgingen gezinnen in de problemen zullen komen. Het aandeel hypotheken met een variabele rente is klein. Ook de kans op een substantiële daling van de huizenprijzen lijkt klein.

Er is, zo blijkt uit (inter)nationaal onderzoek, geen sprake van een overwaardering van de huizenprijzen. Die hebben zich de afgelopen jaren veel gematigder ontwikkeld dan in veel andere landen met uitzondering van Duitsland. Het CPB gelooft dan ook niet dat de particuliere consumptie, noch de bedrijfsinvesteringen of de investeringen in woningen zwaar getroffen zullen worden door de kredietcrisis.

Hoewel de financiële crisis Nederland heeft bereikt is er aanvankelijk geen sprake van paniek, eerder van achteraf bezien misplaatst zelfvertrouwen.

Het idee dat het allemaal wel zal meevallen met de crisis treffen we ook elders aan. Midden in 2008 organiseert de Nederlandse Vereniging van Banken een rondetafel gesprek met als thema het Toezicht en de Financiële Banken. Het moge duidelijk zijn dat de gebeurtenissen elders in de wereld de keuze voor dit thema beïnvloed hebben.

Een van de deelnemers aan het gesprek was Klaas Knot, de huidige president van de Nederlandsche Bank. Ten tijde van het rondetafelgesprek was hij directeur Toezicht. Knot tilt niet zo zwaar aan de lopende crisis. Die aan het einde van de jaren 20 van de vorige eeuw was veel ingrijpender, veel turbulenter. In 2008 staat de wereldeconomie er veel beter voor en lijken alle partijen en landen doordrongen van het nut voor internationale samenwerking.

Wel vraagt Knot om herbezinning als de subprimecrisis eenmaal voorbij is. Hoewel het nemen van risico's nu eenmaal een cyclisch gebeuren is, vraagt hij toch om een herbezinning. Er zijn toch teveel risico's verbonden aan de huidige complexe financiële producten. Verantwoordelijkheid voor financiële stabiliteit ligt in de eerste plaats bij de financiële partijen zelf en niet bij de overheid.

Een van de gesprekspartners, de hoogleraar Dirk Schoenmaker, is wat dat betreft vol goede hoop. Incidenten uit het recente verleden, zoals de Baringsaffaire van 1995, laten zien dat banken bereid en in staat zijn lessen te trekken. Banken hebben toen intern de teugels aangetrokken. Ook de derde gesprekspartner, hoogleraar Hans Visser denkt dat banken in tijden van economische tegenspoed vanzelf een stuk voorzichtiger gaan opereren.

Het geloof in het corrigerend vermogen van de financiële sector staat in schril contrast met het geringe geloof in het vermogen van de overheid om corrigerend op te treden. De heren denken dat de politiek in tijden van crises de neiging heeft te overreageren. De Glass-Steagal Act (1933) en de Sarbanes-Oxley (2002) zijn voor de gespreksgenoten voorbeelden van doorgeslagen politieke reacties. Deze opvatting past uiteraard naadloos in de overtuiging dat alle heil van de markt te verwachten is en dat de overheid en de politiek alleen maar verstorend werken.