De toekomst van het Nederlands woonbeleid (deel 2)

Nederland kent een lange traditie van woonbeleid. Betaalbaarheid (prijs), beschikbaarheid (aanbod, volume) en kwaliteit van de woningvoorraad zijn decennialang de hoofddoelen van dit beleid geweest waarvoor deze eerdergenoemde instrumenten als huurregulering, het domein van woningcorporaties, de hypotheekrenteaftrek, de overdrachtsbelasting en het eigenwoningforfaitin leven riep.In de afgelopen jaren zijn al meerdere hervormingen doorgevoerd op de woningmarkt. In onze nieuwsbrieven proberen wijde sociaal-en financieel-economische effecten van mogelijke verdere hervormingsmaatregelenin kaart te brengen.

Fiscale behandeling eigen woning

Deze week besteden we aandacht aan de fiscale behandeling van de eigen woning. Die is al jarenlang onderwerp van felle discussies. De recente economische crisis heeft ook veel aandacht doen ontstaan voor de relatie tussen deze fiscale behandeling en de hoogte van de hypothecaire schuld. De fiscale subsidëring van de eigen woning verlaagt de netto woonlasten van eigenaar, maar leidt weltot een verstoring van de consumptie. Het gaat immers om een gebonden subsidie die de vrije keuze tussen woonconsumptie en overige consumptie verstoort. Bovendien vertaalt de subsidie zich voor een groot deel in hogere bruto woonlasten via hogere woningprijzen. De subsidie stimuleertimmers de vraag, terwijl het aanbod van woningen in Nederland als gevolg van het ruimtelijke ordeningsbeleid weinig elastisch is.

Het effect van de meeste maatregelen in deze paragraaf is dat bovengenoemde verstoringen in de woonconsumptie worden afgebouwd.Het is echter ook mogelijk via het fiscaal regime wonen juist extra te subsidiëren.

1. Verdere en versnelde verlaging aftrektarief

Het tarief waartegen de hypotheekrente mag worden afgetrokken, wordt met ingang van 2018 met 1%-punt per jaar verlaagd naar uiteindelijk 30%. De afbouw van het tarief is daarmee 0,5%-punt per jaar meer dan nu in de bedoeling ligten eindigt bovendien op een lager niveau (30% in plaats van 38%). Als gevolg van deze maatregel daalt de gemiddelde fiscale subsidievoet structureel met 1,6% naar een niveau van 26%. Door de bescheiden daling van de totale gemiddelde subsidievoet zijn de structurele gevolgen voor de woningmarkt van deze maatregel beperkt. De huizenprijzen dalen structureel met 1% ten opzichte van de oorspronkelijke opzet. Er vindt een kleine verschuiving plaats van de koopmarkt naar de commerciële huursector.

2. Aftoppen aftrekbare rente

De aftrekbare hypotheekrente wordt per 2018 afgetopt op maximaal 20.000 euro per jaar per huishouden. Het overgrote deel van de Nederlandse huishoudens met een eigen woning zal niets merken van deze maatregel. Bewoners van koopwoningen met een hypotheek betaalden in 2012 gemiddeld 8.300 euro bruto hypotheekrente, en in 2015 ten gevolge van de lage rente nog 8.000 euro. Maar voor de groep huishoudens die wel door deze maatregel geraakt wordt, kunnen de effecten op de netto woonlasten aanzienlijk zijn.De uiteindelijke effecten van deze maatregel voor de woningmarkt zijnbeperkt.

3. Verhogen eigenwoningforfait

Het tarief eigenwoningforfait voor woningen met een WOZ-waarde tussen de 75.000 en de 1.050.000 euro gaat in2018 in één keer met 0,25%omhoog van 0,75% naar 1%. Omdat de bijtelling over de gehele waarde van de woning gaat, is de grondslag van deze maatregel groter dan maatregelen die alleen op de hypotheekrenteaftrek ingrijpen.De verhoging van het eigenwoningforfait drukt de gemiddelde fiscale subsidievoet voor eigenaar-bewoners met 2%-punt. Dit zorgt voor een aanvankelijke huizenprijsdaling van een kleine 3% . Dit leidt tot minder nieuwbouw in het marktsegment, waardoor op lange termijn het volume van de woonconsumptie licht afneemt. Door deze aanbodreactie wordt de aanvankelijke huizenprijsdaling deels weer tenietgedaan.

4. Afschaffen Wet Hillen

De aftrek wegens geen of geringe eigenwoningschuld, de zogenoemde Wet Hillen uit 2005, wordt vanaf 2018 geleidelijk in vier jaar afgeschaft. Net als bij maatregel nummer 2 is het aantal huishoudens, dat door deze maatregel wordt geraakt, beperkt. Iets meer dan 20% van de huishoudens profiteert van de vrijstelling. Door de beperkte reikwijdte van de Wet Hillen zijn met name de structurele effectenvoor het gemiddelde huishoudenbeperkt. De huizenprijzen in 2021 liggen ten gevolge vandeze maatregel 1,8% lager dan nu nog voorzien. Het aandeel huiseigenaren met een vermogensrisico neemt met 1,4% toe en komt uit op 12,4% in 2021.

5. Herstel aftrektarief hypotheekrenteaftrek

Deze beleidsmaatregel draait de aangekondigde en reeds ingevoerde maatregelen om de hypotheekrenteaftrek te beperken deels weer terug. Met ingang van 2018 mag de betaalde hypotheekrenteÃÂ weer worden afgetrokken tegen maximaal 52% voor de hoogste inkomens. Door deze maatregel stijgt de gemiddelde fiscale subsidievoet structureel met 1,2%-punt. Dit zorgt voor licht hogere huizenprijzen en een licht stijgend aandeel van de koopconsumptie.Doordat huizenprijzen met 1,2% stijgenis het percentage van de huishoudens dat in 2021 een vermogensrisico heeft, 0,7%-punt lager als gevolg van deze maatregel.

6. Eigen woning naar box 3 met subsidie

In een periode van dertig jaar daalt het aftrektarief voor hypotheekrente in box 1 vanaf 2018 geleidelijk naar 30% in 2048. Tegelijkertijd daalt het tarief voor het eigenwoningforfait naar 0% in 2048. In dat jaar gaan de eigen woning en de bijbehorende schuld in een keer over naar box 3. Daarbij krijgt ieder huishouden bovenop de reeds bestaande vrijstelling een extra vrijstelling in box 3 ter grootte van de WOZ-waarde van de woning. Voor een groot deel van de huishoudens ontstaat dan, vanwege de hypothecaire schuld, een negatieve aanslag in box 3 die kan worden uitgekeerd.Het negatieve saldo wordt gelimiteerd op de waarde van de hypothecaire lening, zodat overige schulden hierop geen invloed hebben. In het eindbeeld resteert dan per saldo een woonsubsidie ter grootte van de vrijstelling van de WOZ-waarde van de woning in box 3. Deze subsidie is dus onafhankelijk van de omvang van de hypothecaire schuld. Vanwege het gestaffelde tarief in box 3, zoals dat vanaf 2017 zal gelden, hangt de woonsubsidie wel progressief af van het netto vermogen. Omdat de woonsubsidie niet meer afhangt van de omvang van de lening, verdwijnt de prikkel om te financieren met vreemd vermogen en wordt de aflosbeslissing niet meer verstoord door fiscale prikkels. Bij de huidige vormgeving in box 1 is dit wel het geval.

Op de korte termijn (2021) liggen de huizenprijzen 2,4% onder die in het basispad. Als gevolg van deze lagere prijzen komt het aandeel huishoudens met vermogensrisico's in 2021 1,6%-punt hoger uit dan in het basispad. Dit effect is geconcentreerd bij de huidige twintigers en dertigers met eeneigen woningen is daarnaast relatief groot bij eigenaar-bewoners in de Randstad.

7. Eigen woning naar box 3 zonder subsidie

Net als bij maatregel 6 daalt het aftrektarief vanaf 2018 geleidelijk naar 30% in 2048. Echter, bij deze maatregel stijgt het EWF-tarief geleidelijk naar 3% in diezelfde periode. Dit tarief komt grosso modo overeen met het forfaitaire rendement in box 3. In 2048 is de fiscale behandeling van de eigen woning in box 1 vrijwel gelijk aan de situatie dat deze zonder vrijstellingin box 3 zou vallen. Op dat moment gaan de woning en de bijbehorende schuld ook daadwerkelijk over naar box 3, waarmee het netto vermogen in de woning fiscaal gelijk behandeld wordt als het financieel vermogen. In tegenstelling tot maatregel 6bestaat in deze variant dus geen vrijstelling voor huizenvermogens. De verstorende invloed van de fiscale subsidie op eigenwoningbezit is daarmee dan opgeheven.

De eigen woning wordt binnen deze maatregel fiscaal benaderd als een investeringsgoed. Dit in tegenstelling tot maatregel 6, waarbinnen de eigen woning meer als een consumptiegoed wordt gezien. De eigen woning wordt op deze manier op dezelfde manier behandeld als financieel vermogen. Deze maatregel heeft een grote impact op de woningmarkt. Om te beginnen daalt de fiscale subsidievoet voor eigenaar-bewoners structureel met bijna 30%ÃÂ ten opzichte van de oorspronkelijke plannen. Voor de woningmarkt als geheel daalt de consumptie structureel met bijna 8% als gevolg van het verdwijnen van de subsidies in de koopsector. Daarbij vindt tevens een verschuiving plaats van de koopsector naar de commerciële huursector.

Het geïsoleerde effect van deze maatregelop de vermogensrisico's bedraagt 11%. Ruim een vijfde van alle huiseigenaren zou dan in 2021 een potentiële restschuld hebben. Vooral onder bestaande huiseigenaren nemen de vermogensrisico's na invoering van deze maatregel weer aanzienlijk toe, in het bijzonder bij de huidige generatie twintigers en dertigers. Heteffect bij woningbezitters in de Randstad is relatief groot, ten gevolge van de samenstelling van de bevolking.

8. Eigen woning defiscaliseren

Binnen deze maatregel wordt de eigen woning geheel uit de fiscale sfeer gehaald. De waarde van de woning wordtniet opgevoerd in box 3 en de eigenwoningschuld wordt op dezelfde manier behandeld als andere schulden. Daarmee wordt de eigen woning beschouwd als consumptiegoed en op dezelfde manier behandeld als bijvoorbeeld een auto of een boot.

Vanaf 2018 daalt zowel het aftrektarief als het tarief eigenwoningforfait in box 1 in dertig jaar geleidelijk naar 0%. Vanaf 2048 is de eigen woning dan gedefiscaliseerd.

Defiscalisering van de eigen woning leidt ertoe dat de gemiddelde fiscale subsidievoet structureel bijna 7%-punt lager uitkomt dan in het basispad. Dat betekent dat de subsidievoet op lange termijn gelijk wordt aan 21% van de bruto woonlasten. Defiscaliseren betekent dus niet dat de subsidies verdwijnen. Het buiten beschouwing laten van de overwaarde op de eigen woning kan gezien worden als een subsidie in box 3. Een belangrijk neveneffect van deze maatregel is dat de prikkel om (extra) af te lossen sterk toeneemt. De lagere subsidievoet leidt tot lagere huizenprijzen. Structureel komen huizenprijzen een kleine 4% lager uit. De totale woonconsumptie daalt op lange termijn met 2,5% ten opzichte van het basispad. Daarbij verschuift circa 4% van de totale woningmarkvan de koopsector naar de commerciële huurmarkt.

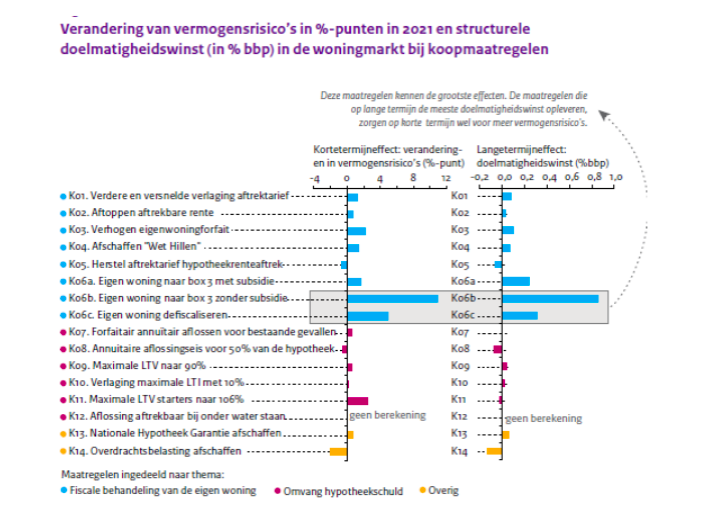

De meeste maatregelen hebben een beperkte invloed op de vermogensrisico's onder eigenaar-bewoners in 2021. Dit komt onder meer doordat een aantal maatregelen geleidelijk wordt ingevoerd.

Wanneer maatregelen over een periode van dertig jaar worden ingevoerd, komt een belangrijk deel van het effect pas na 2021 tot uitdrukking. Er zijn twee maatregelen die echter wel leiden tot een sterke toename van het aandeel huishoudens met een vermogensrisico: de verplaatsingvan de woning naar box 3 en het defiscali-seren van het eigenwoningbezit. Uit berekeningen blijkt dathet aandeel huishoudens met een vermogensrisico toe met respectievelijk 1% en 4,9%. Voor beide maatregelen geldt dat de fiscale subsidiëring van de woning substantieel afneemt. Dit leidtop de korte termijntot een grote prijsschok. De omvang van de prijsschok zorgt er vervolgens voor dat niet alleen bestaande eigenaar-bewoners met een potentiële restschuld onder water staan, maar ook dat nieuwe eigenaar-bewoners, ondanks dat zij aflossen op hun hypotheek, onder water raken.

Op de lange termijn passen de prijzen van koopwoningen zich aan de nieuwe omstandigheden aan. Beduidend lagere huizenprijzenzien we alleen bij de maatregelen waar de eigen woning naar box 3 gaatof volledig gedefiscaliseerd wordt. Bij alle andere maatregelen is het structurele effect op de prijs vankoopwoningen maximaal 1,5%hoger of lager.