De huizenmarkt ontkomt niet aan het coronavirus

Het coronavirus houdt alweer maanden huis in Nederland, Europa en de rest van de wereld. De economische schade is groot en wordt waarschijnlijk nog wel groter. Het is immers duidelijk dat het coronavirus voorlopig niet van plan is om afscheid van ons te nemen. Voor dit jaar schat het Centraal Planbureau (CPB) een krimp in van 8%. In 2021 voorziet het CPB weliswaar een herstel van de groei, maar de onzekerheden blijven groot. Het is wachten op een vaccin of een effectieve behandelwijze.

Ongeschonden

De woningmarkt is tot veler verbazing tot nu toe redelijk ongeschonden door de crisis heen gerold. Sterker nog, op het eerste gezicht lijkt het alsof er geen crisis is. Tot en met juli wisselden ruim 129.000 bestaande koopwoningen van eigenaar in 2020 en dat waren er 6,7% meer dan in de vergelijkbare periode van 2019. De verwachting is echter dat in de tweede helft van 2020 onder druk van de oplopende werkloosheid of de angst daarvoor de verkopen licht gaan teruglopen. Schattingen gaan ervan uit dat er over heel 2020 er nog ongeveer 220.000 woningen verkocht zullen worden. Dat is altijd nog 0,6% meer dan in 2019.

De woningmarkt reageert daarmee vertraagd op de huidige crisis. Dat is alweer het gevolg van een werkloosheid die ook vertraagd begint te stijgen. De royale steun van de overheid aan het bedrijfsleven speelt hierin een belangrijke rol. Dat kan in 2021 en daarna wel eens prettige consequenties hebben voor de huiseigenaar.

De geleerden gaan ervan uit, dat de effecten van het coronavirus voor de woningmarkt pas in 2021 echt voelbaar zullen worden. Het aantal verkopen zal waarschijnlijk blijven steken bij ongeveer 190.000. Zoals gezegd starters, doorstromers en zelfs beleggers worden steeds kopschuwer om te kopen of te verkopen onder dreiging van werkloosheid. De schade voor de woningprijzen kan echter weleens gaan meevallen, zeker als je die gaat vergelijken met de prijsdalingen ten tijde van de vorige crisis op de woningmarkt (2009 - 2013).

Die schade kan zo gering uitvallen om een aantal redenen. De eerste is dat de economische crisis niet van lange duur zal zijn. Het CPB verwacht dat in 2021 de groei alweer terug is. Het CPB gaat uit van een groei van pakweg 3,5%. Een belangrijke onzekerheid is natuurlijk of er wel of niet een nieuwe lockdown komt. Als de groei terugkomt en daarmee het vertrouwen bij koper en verkoper stijgt, dan profiteren de woningeigenaren van de gang van zaken in 2020.

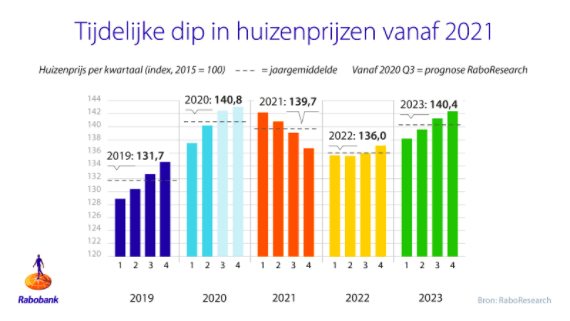

Doordat de woningmarkt vertraagd reageert op de coronacrisis en de werkloosheid ook later dan verwacht piekt, zal de daling van de huizenprijzen naar verwachting niet inzetten in het laatste kwartaal van 2020, maar in het eerste kwartaal van 2021. Uiteindelijk zal 2020 weer een jaar kunnen worden, waarin de huizenprijzen met gemiddeld 7% zullen stijgen. Dat heeft consequenties voor 2021. Voor heel dat jaar wordt een prijsdaling verwacht, maar juist door de verwachte sterke stijging in 2020 zal de daling over 2021 met 0,8% slechts marginaal zijn. Pas in 2022 zullen de prijzen een forse daling laten zien ondanks de verwachting dat prijzen alweer in het derde kwartaal van dat jaar voorzichtig gaan stijgen.

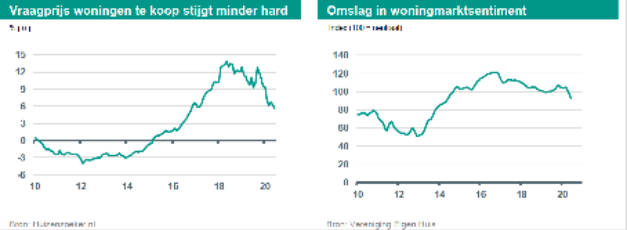

Er zijn meerdere aanwijzingen dat het met de woningmarkt in de tweede helft van het jaar licht bergafwaarts zal gaan. Zo valt op dat de leeftijdsklasse van 35-minners nu actiever is op de woningmarkt dan de 55-plusser. Datzelfde fenomeen trad ook op aan de vooravond van de huizenmarkt crisis van 2008 - 2013. Waarschijnlijk ondervinden starters in onzekere tijden minder last en concurrentie van doorstromers en wellicht ook beleggers. Als we de makelaars mogen geloven, staan woningen nu ook langer te koop. Dat kan op een kentering duiden. Woningbezitters kunnen besluiten eerst de eigen woning te willen verkopen alvorens tot kopen over te gaan. Potentiële kopers kunnen denken dat de markt er gunstiger gaat uitzien en dat prijzen zelfs kunnen gaan dalen.

Ook vertrouwensindicatoren als de Eigen Huis Marktindicator laten vertrouwensscheurtjes zien. In juni zakte die naar 93 punten om vervolgens weer licht te herstellen naar 97 punten in augustus. Dat is in beide gevallen trouwens nog royaal boven het langjarig gemiddelde van 88,9 punten. Het consumentenvertrouwen laat echter in diezelfde maanden een gestage daling zien. De angst voor werkloosheid neemt toe en daarmee verloopt het tij om grote aankopen te doen. Meer optimistisch gestemde burgers wijzen erop dat de hypotheekrente nog steeds erg laag is en dat de huidige woning nog steeds erg gemakkelijk van de hand gaat. Meer prijsbewuste consumenten voeren ook nog aan dat de kans op een stijging van de hypotheekrente reëel is, evenals de kans dat prijzen voor koopwoningen onder druk komen!

Hypotheekrente

De kans dat de rente substantieel gaat stijgen, lijkt op dit moment niet zo heel groot. Na een opleving aan het begin van de coronacrisis lijkt de teneur weer eerder neerwaarts dan opwaarts. Dit is deels te danken aan de bereidheid van Europese lidstaten elkaar te ondersteunen. Er is een pandemieherstelfonds van EUR 750 miljard opgetuigd waarvan de uitkeringen gekoppeld zijn aan structurele hervormingen. Het akkoord vergroot het vertrouwen in de financiële stabiliteit van de Europese Unie.

Wat de rente op overheidsleningen verder naar beneden duwt, is het beleid van centrale banken. Die verlaagden hun officiële rentetarieven en pompen geld in de economie door schuldpapier op te kopen. Zo proberen zij de bestedingen te stimuleren en te voorkomen dat de inflatie verder daalt. In juli stond het prijspeil slechts 0,4% hoger dan een jaar terug, terwijl de ECB op lange termijn een inflatie van 2% nastreeft. De centrale banken zullen dus voorlopig vasthouden aan hun ruime beleid.

Maar inmiddels is aan de stijging van de rente op overheidsleningen een eind gekomen en daalt de rente weer. Dit is deels te danken aan de bereidheid van Europese lidstaten elkaar te ondersteunen (zie bovengenoemd pandemieherstelfonds).

Het centrale bankbeleid zorgt voor rust op financiële markten. Banken kunnen makkelijker en goedkoper aan geld komen, onder andere voor hypotheken. Ook toezichthouders helpen mee. Zij staan toe dat banken tijdelijk lagere kapitaalbuffers aanhouden, zodat er meer geld beschikbaar is voor krediet en de rente laag blijft. Hier staat tegenover dat de inkomens onder druk staan door de stijging van de werkloosheid. Omdat meer huishoudens moeite krijgen met hun betalingsverplichtingen, scherpen banken hun kredietvoorwaarden aan en dat kan de hypotheekrente licht omhoog duwen. Per saldo zal er de komende tijd weinig in het rentebeeld veranderen. Dat zal dus grosso modo ook gelden voor de hypotheekrente.

Uit bovenstaande tabel spreekt, dat de huizenprijzen niet gaan instorten, zoals dat in de vorige crisis gebeurd is. Voorlopig lijkt de kans daarop inderdaad niet zo groot. De overheid zal niet dezelfde fout maken als in 2008 toen zij de woningmarkt feitelijk aan zijn lot overliet en het vertrouwen van de huizenbezitter ondergroef door aan de hypotheekrenteaftrek te gaan morrelen. Feit is ook, dat de schaarste op de woningmarkt enorm blijft. Waar de woningmarkt aan het begin van de eeuw redelijk in evenwicht was, is die nu totaal uit het lood geslagen. Tot 2030 zal er een tekort van 331.000 woningen zijn en tekorten doen zich voor in alle segmenten van die woningmarkt. De kans dat we een herhaling van 2008 te zien krijgen is daarmee niet zo groot. Huizen zullen niet of nauwelijks onder water komen te staan en hypotheekgevers zullen niet in het nauw komen, uitzonderingen daargelaten.