CPB onderschrijft opvattingen van Rabobank niet

In januari 2013 publiceert het Directoraat Kennis en Economisch Onderzoek van Rabobank een artikel met als titel Nederlandse hypotheekrente: feiten en fabels. In dit artikel verzet de bank zich bij monde van haar strateeg Wim Boonstra tegen aantijgingen als zou de hypotheekrente in Nederland systematisch te hoog liggen in vergelijking met de ons omringende landen. SOMI heeft aan het betoog van de heer Boonstra uitvoerig aandacht besteed.

Amper een maand na het verschijnen van het pleidooi van Rabobank publiceert het Centraal Planbureau op verzoek van minister Blok van Wonen en Rijksdienst een notitie getiteld De Nederlandse woningmarkt hypotheekrente, huizenprijzen en consumptie. In het hoofdstuk over de hypotheekrente komen dezelfde thema's aan bod als in het artikel van Rabobank. Er is aandacht voor de kosten van het financieren vreemd vermogen, over mogelijke capaciteitsrestricties en over het al dan niet ontbreken van concurrentie op de Nederlandse markt voor hypotheekrentes. In deze nieuwsbrief gaat de aandacht uit naar de mogelijk hogere financieringskosten.

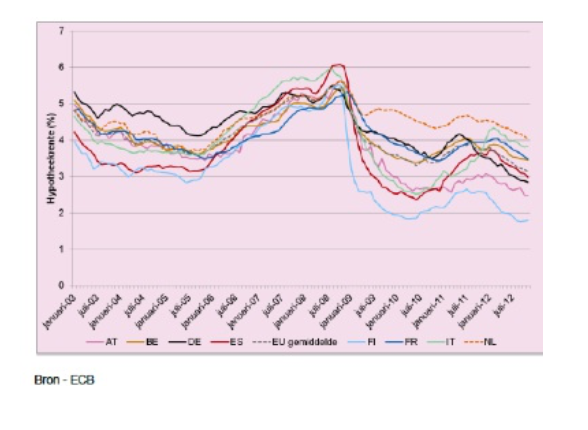

Het CPB start zijn betoog met de vaststelling dat de hypotheekrente in Nederland gemiddeld 1% punt hoger ligt dan in de ons omringende landen. De prangende vraag is waarom dit zo is.

Vanaf 2009, het jaar van de staatssteun, gebeurt er iets merkwaardigs. De hypotheekmarktrente komt vanaf 2009 hoger te liggen dan in de ons omringende landen. Volgens hoogleraren als M. Schinkel en Sweder van Wijnbergen was dat het gevolg van het gebrek aan concurrentie op de Nederlandse bankenmarkt. In geval van de hypothekenmarkt had het prijsleiderschap van Rabobank concurrentie nagenoeg onmogelijk gemaakt. De coöperatieven bank bepaalde in de praktijk de hoogte van de hypotheekrente en de anderen volgden.

Het ligt voor de hand, dat prijsleider Rabobank zich aangesproken voelde door de kritiek en in januari 2013 kwam strateeg Wim Boonstra met een weerwoord. In Nederlandse hypotheekrentes: feiten en fabels stelt Boonstra om te beginnen vast, dat een hoge concentratiegraad in de bankenwereld niet automatisch gelijk staat met een gebrek aan concurrentie. Hij stelt vast dat kleine landen als Nederland vaak een hoge concentratiegraad kennen, maar dat de weinige aanbieders allemaal wel een landelijke dekking hebben. Een land als Duitsland mag meer banken hebben, maar veel van die spelers zijn klein met een lokaal of regionaal bereik. De Duitse consument heeft daarom in tegenstelling tot de Nederlandse consument niet automatisch toegang tot meerdere aanbieders van financiële producten.

Ook blijkt volgens Boonstra dat in landen met een hoge concentratiegraad het standaardpakket van financiële producten en diensten vaak lager in prijs is dan in landen met een lage concentratiegraad. Zo is de rentemarge (het verschil tussen debet- en creditrente) in Nederland laag in vergelijking met veel andere landen, aldus Boonstra. Dat wijst volgens hem op stevige onderlinge concurrentie tussen partijen en zou het gerucht van prijsafspraken naar het rijk der fabelen verbannen.

Figuur 1: Gemiddelde hypotheekrentes

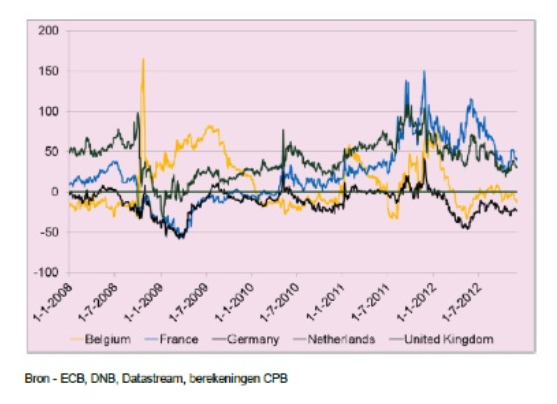

Er zijn veel wegen die naar Rome leiden en evenzo zijn er veel mogelijke verklaringen voor de Nederlandse uitzonderingspositie. Een mogelijke en plausibele verklaring is dat de kosten voor financiering voor Nederlandse banken verschillen van die van buitenlandse banken. Een bank financiert nieuwe hypothecaire leningen ruwweg met de volgende instrumenten: ongedekt schuldpapier, gedekt schuldpapier, repo-contracten, deposito's en via securitisatie. Het CPB neemt al deze instrumenten apart onder de loep. Steeds opnieuw komen de rekenmeesters tot dezelfde conclusie. Er zijn geen aanwijzingen dat de kosten voor financiering van vreemd vermogen via ongedekt schuldpapier, gedekt schuldpapier of securitisatie systematisch hoger liggen dan in de ons omringende landen. Voor sommige typen deposito's liggen de kosten in Nederland wel hoger dan in de ons omringende landen. In landen als Frankrijk, Engeland en Denemarken zijn de kosten voor sommige depositovormen vergelijkbaar met die in Nederland.

Het CPB maakt wel een kanttekening. Banken in Nederland zouden wel een andere en wellicht duurdere marginale financieringsmix kunnen hebben dan bijvoorbeeld banken in Duitsland of Frankrijk. De uitkomsten zullen dan afhangen van de aannames over de precieze financieringsmix voor nieuwe producten. Onder andere aannames over de gewichten van de diverse financieringsbronnen zal de relatieve positie van Nederland veranderen. Maar ook dan verandert de uitkomst niet fundamenteel. De kosten in Nederland liggen niet systematisch boven de kosten in andere ons omringende landen.

Figuur 2: Gewogen kosten ten opzichte van Nederland in basispunten (NL = 0)

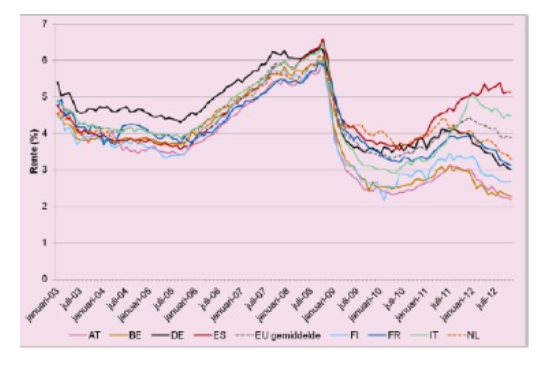

Het CPB doet nog een opmerkelijke vaststelling. Een verschil in financieringskosten tussen Nederlandse banken en andere Europese banken wordt naar verwachting niet alleen weerspiegeld in de rentetarieven voor hypotheken. Ook in de rentetarieven voor andere kredietverlening zouden naar verwachting vergelijkbare verschillen de kop op moeten steken. Ook hier zouden banken immers de hogere kosten om financiering aan te trekken door moeten berekenen aan hun klanten. Wanneer het CPB echter als voorbeeld de tarieven voor kleinzakelijke kredieten bekijkt, blijken deze in lijn te liggen met die in omliggende landen, met name in kredieten van boven de 1 miljoen euro. Voor kleinere zakelijke kredieten zijn er grotere verschillen tussen landen; Nederlandse rentes zijn hier gemiddeld vergelijkbaar met Duitse en Franse tarieven, terwijl in België en Oostenrijk rentes lager liggen. Dit duidt erop dat verschillen in rentetarieven niet zozeer bepaald worden door de

kenmerken van de financieringswijze van de bankbalans, maar eerder een reflectie zijn van de kenmerken van de productmarkten waarin banken actief zijn.

Figuur 3: leningen aan niet-financiële bedrijven (<1 mln euro)

Er rest uiteindelijk nog een mogelijke verklaring als het om financiering gaat waarom de hypotheekrente in dit land hoger ligt dan elders. Dat kan te wijten zijn aan het zogeheten financieringsgat. De hypothese luidt dat het financieringsgat ervoor zorgt dat Nederlandse banken relatief afhankelijk zijn van financiering via kapitaalmarkten. Het liquiditeitsrisico dat de banken lopen als gevolg van het kortlopende deel van die financiering, zou markten ertoe aanzetten hoge rentevergoedingen te vragen. Het CPB houdt deze mogelijkheid open, maar voegt eraan toe dat er naast het financieringsgat nog structurele verschillen met de financiële sectoren in andere landen zijn die verschillen in financieringskosten zouden kunnen veroorzaken. Belangrijke verschillen tussen Nederland en omringende landen zijn de relatief grote hoeveelheid buitenlandse bezittingen en de hoge buitenlandse verplichtingen op de balansen van Nederlandse banken, de omvang van de Nederlandse financiële sector ten opzichte van het bbp en de relatief hoge hefboom van Nederlandse financiële instellingen. Al deze factoren kunnen in theorie de kosten van het aantrekken van het vreemde vermogen verhogen!

Het CPB komt in het eerste deel van zijn betoog niet met een daadwerkelijke verklaring voor de vraag waarom de hypotheekrente hier hoger is dan elders. Wel stellen rekenmeesters dat hogere kosten voor het aantrekken van vreemd vermogen dan ook niet de meest waarschijnlijke verklaring voor de hogere hypotheekrentes in Nederland is. Met deze opvatting wijkt het Centraal Planbureau duidelijk af van het betoog van Rabobank. Volgens Boonstra vormden hoge financieringskosten wel zeker een verklaring voor de afwijkende hypotheekrente in dit land!