Test Europese Hypotheekrentes

Dit document voert een zogenaamde mean-variance test uit voor de hypotheekrente in Nederlanden andere Europese landen.

1. Introductie

Dit document voert een zogenaamde mean-variance test uit voor de hypotheekrente in Nederlanden andere Europese landen.

In deze test worden gemiddelde en standaarddeviatie van de prijs van een goed vergeleken om een indicatie te geven of er mogelijk sprake is van prijsafspraken. Van de bestudeerde landen is Nederland het enige land dat na de financiële crisis zowel een hogere hypotheekrente als een lagere standaarddeviatie van de hypotheekrente kent.

In een vergelijking met de rente op 10 jaars overheidsobligaties blijkt dat dit alleen voorde hypotheekrente geldt: voor de 10 jaars overheidsrente behoort Nederland juist tot de middenmoot.

De bevindingen in dit document suggereren hiermee dat er sprake is geweest van verminderde concurrentie op de Nederlandse hypotheekmarkt.

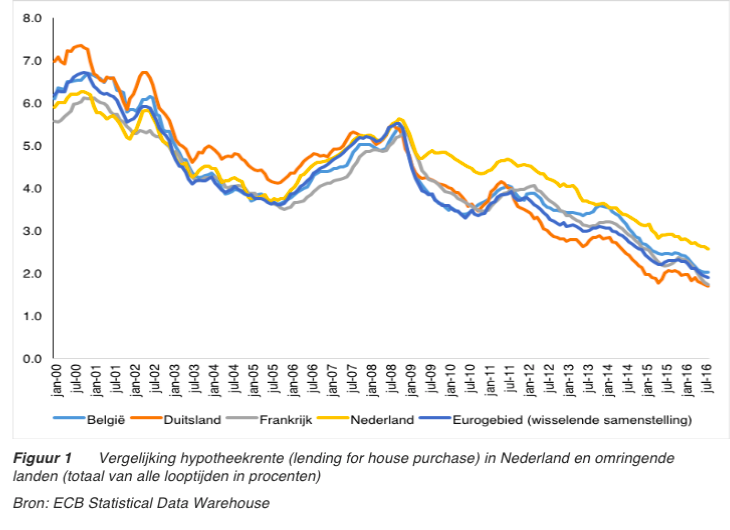

Verschillende partijen hebben in de afgelopen jaren gesteld dat er onvoldoende concurrentie op de Nederlandse hypotheekmarkt plaatsvond (ACM, 2013; 2014; Commissie Wijffels, 2013; CPB, 2013; Dijkstra en Schinkel, 2014; DNB, 2015). En in internationaal perspectief zijn de Nederlandse hypotheekrentes dan ook hoog in de periode na de financiële crisis (figuur 1).

Dit onderzoek gaat dieper in op de concurrentie op de hypotheekmarkt door een zogenaamde mean-variance test uit te voeren voor Nederland en andere Europese landen.

2. Mean-variance test

De mean-variance test wordt beschreven door Abrantes-Metz et al. (2006) en is een statistische test waarmee een eerste indicatie kan worden gedaan of er sprake is van prijsafspraken op een markt.

Intuïtief werkt het als volgt: in het geval van prijsafspraken worden prijzen kunstmatig hoog gezet en gehouden. Hierdoor is het te verwachten dat de prijs gemiddeld hoger ligt bij prijsafspraken dan wanneer er geen sprake zou zijn van prijsafspraken. Dit is het mean(gemiddelde) deel van de test: de gemiddelde prijs ligt hoger in het geval van prijsafspraken.

Daarnaast is het te verwachten dat prijzen weinig fluctueren als er sprake is van prijsafspraken, zodat er een lagere fluctuatie van de prijs wordt verwacht. De fluctuatie van de prijs kan worden gemeten aan de hand van de standaarddeviatie, die een waarde geeft voor de spreiding van de prijs. Dit is het variance(variantie) deel van de test: de standaarddeviatie van de prijs ligt lager in het geval van prijsafspraken.1

1 Hoewel Abrantes-Metz et al. (2006) standaard deviaties gebruiken om fluctuaties in de prijs te berekenen,wordt in de praktijk meestal gesproken over mean-variance test (gemiddelde-variantie test).

Door vervolgens de gemiddelde prijs te delen door de standaarddeviatie van de prijs,kan een situatie met prijsafspraken worden vergeleken met een situatie zonder prijsafspraken.Hierbij zal over het algemeen de mean-variance waarde (gemiddelde gedeeld door standaard deviatie) in een situatie met prijsafspraken hoger zal liggen. Merk hierbij op dat de uitslagen van deze test niet onomstotelijk kunnen vaststellen of er sprake is van prijsafspraken, maar ze kunnen wel een eerste indicatie geven dat er iets aan de hand is met concurrentie op een markt.

3. Methode en data bron

Om de mean-variance test uit te voeren, moeten gemiddelde hypotheekrente en de standaard deviatie van de hypotheekrente worden berekend. Voor dit onderzoek wordt gewerkt met de hypotheekrente met een rentevast periode van langer dan 10 jaar, waarbij de situatie voor en nade crisis worden vergeleken. Het beginpunt van de crisis wordt hier gezet op september 2008 toen Lehman Brothers omviel.

De data bron is de Statistical Data Warehouse van de ECB die maandelijkse reeksen bijhoudt van de hypotheekrente in Nederland en andere Europese landen.2De reeks voor de hypotheekrente met een rentevast periode van langer dan 10 jaar begint in januari 2003, zodat er in totaal 68 maandelijkse observaties voor de aanvang van de crisis zijn.

2 De officiële term die ECB gebruikt is de interestvoet op lending for house purchaseÃ

Om de standaard deviatie voor en na de crisis netjes te vergelijken is gewerkt met evenveel observaties vanaf september 2008, zodat deze ook 68 maanden loopt: van september 2008 tot en met april 2014. De perioden die vergeleken worden zijn dus januari 2003 - augustus 2008 en september 2008 - april 2014.

4. Resultaten

Om een eerste indicatie te krijgen over het verloop vande hypotheekrente met een rentevast periode langer dan 10 jaar, is in figuur 2 de gebruikte data in grafiekvorm opgenomen. Grafisch is hier al enige indicatie van een hoger niveau en lagere fluctuatie van de Nederlandse hypotheekrente dan in omringende landen.

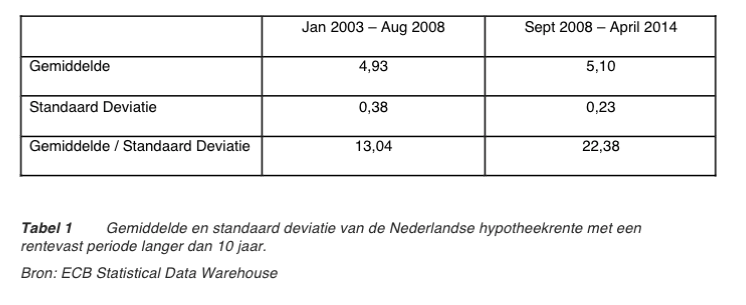

Tabel 1 geeft voor Nederland de gemiddelde hypotheekrente en de standaarddeviatie van de hypotheekrente met een rentevast periode langer dan 10 jaar. Te zien is dat het gemiddelde ongeveer gelijk blijft, maar de standaarddeviatie met ongeveer veertig procent daalt van 0,38 naar 0,23. Door die sterke daling van de standaarddeviatie neemt de mean-variance waarde ook sterk toe van 13,04 naar 22,38.

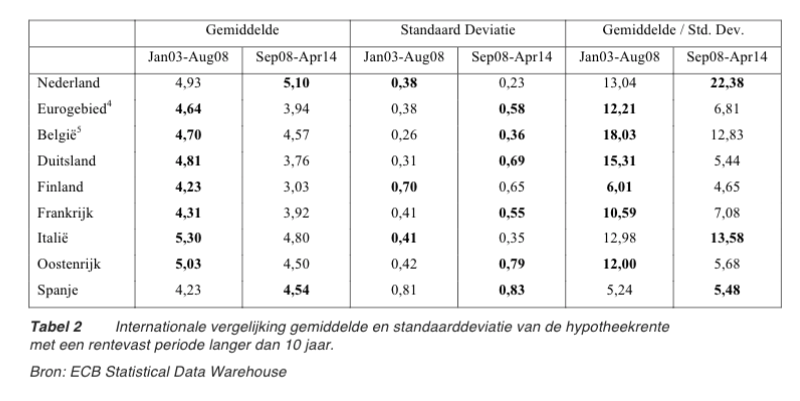

Tabel 2 zet de resultaten van tabel 1 in internationaal perspectief door ook het gemiddelde en standaard deviatie op te nemen van de overige landen die vanaf het begin deel uitmaken van het eurogebied.3In de tabel zijn steeds gemiddelde en standaard deviatie vergeleken, waarbij de hogere waarde steeds dikgedrukt is.

3 Vanwege ontbrekende data zijn Griekenland, Luxemburg en Portugal niet opgenomen.

Te zien is dat Nederland samen met Spanje als enige een gemiddeld hogere hypotheekrente kende na de financiële crisis, en samen met Finland en Frankrijk als enige een lagere standaarddeviatie.

Dit betekent dus dat geen land behalve Nederland zowel een hoger gemiddelde als een lagerestandaarddeviatie kende.

Wanneer gemiddelde en standaarddeviatie worden samengevoegd tot een mean-variance waarde, is deze voor Nederland, Italië en Spanje hoger in de periode na de crisis ten opzichte van de periode voor de crisis, maar waar de waarden voor Italië en Spanje ongeveer gelijk zijn aan de waarden voor de crisis, verdubbelt deze voor Nederland bijna.

4 Wisselende samenstelling.

5 De datareeks van België start pas vanaf oktober 2006, zodat voor België de periode oktober 2006 âÃÂÃÂaugustus 2008 is vergelijken met september 2008 - juli 2010.

5. Vergelijking met lange termijn rente

In deze sectie worden de resultaten voor de hypotheekrente vergeleken met de lange termijn rente zoals deze door de ECB wordt verzameld om convergentie tussen landen te meten. Dit is een tienjaars rente op overheidsobligaties.

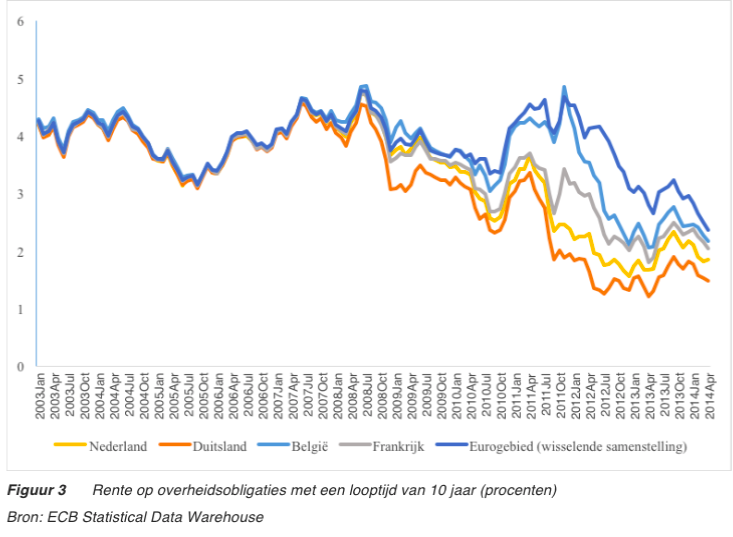

Figuur 3 toont voor dezelfde periode (januari 2003 - april 2014) het verloop van de rente voor Nederland en buurlanden.

Hier valt op dat Nederland internationaal niet uitzonderlijk is in het verloop van de 10 jaars rente op overheidsobligaties.

Waar de Nederlandse hypotheekrente permanent op een hoog niveau bleef, daalt de 10 jaars overheidsrente met de rentevoeten van de buurlanden mee en blijft in het midden liggen. Het Europese gemiddelde ligt hier veel hoger en dit is met name het gevolg van de eurocrisis waarbij de rentes van Zuid-Europese overheden fors hoger kwamen te liggen.

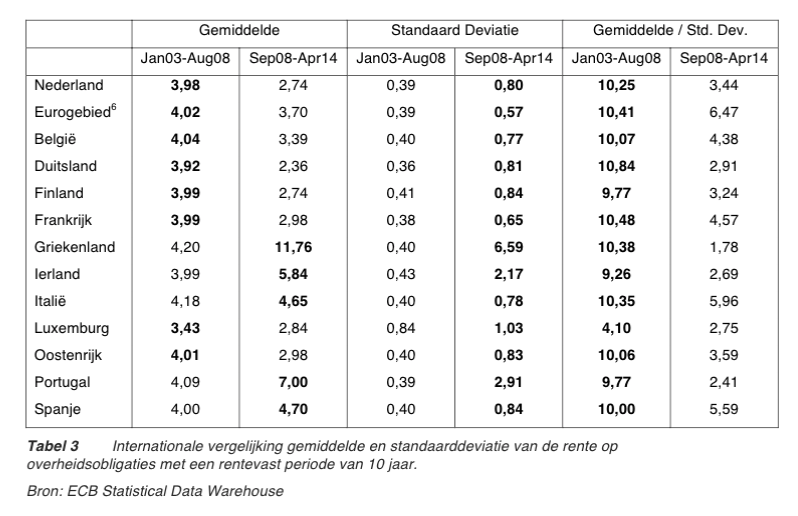

Tabel 3 voert opnieuw een mean-variance test uit maar nu voor de overheidsrentes in plaats van de hypotheekrentes. Hier is te zien dat de rente in de Zuid-Europese landen sterk gestegen is maar in de Noord-Europese landen, waaronder Nederland, juist is gedaald. De standaarddeviatie gaat voor alle landen omhoog, en de mean-variance statistiek daalt dan ook voor alle landen.

Voor de overheidsrentes heeft Nederland dus niet dezelfde uitzonderingspositie die het voor de hypotheekrente heeft.

6 Wisselende samenstelling.

6. Conclusie

Een mean-variance test voor de Nederlandse hypotheekmarkt laat zien dat de Nederlandse hypotheekrente hoger ligt in de periode na de crisis ten opzichte van de periode daarvoor, terwijl de standaarddeviatie van de hypotheekrente juist is gedaald. Dit is tegenstelling tot andere Europese landen, die over het algemeen juist een lagere hypotheekrente kenden en een hogere standaarddeviatie.

Van de bestudeerde landen, is Nederland het enige land dat een hogere gemiddelde hypotheekrente kende in combinatie met een lagere standaarddeviatie van die rente.

Dit geldt alleen voor de Nederlandse hypotheekrente: wanneer de 10 jaars rente op overheidsobligaties wordt vergeleken gaat demean-variance waarde juist omlaag, net als in de andere Europese landen.

Hoewel de mean-variance test geen uitsluitsel geeft over het bestaan van prijsafspraken, suggereert de test wel dat er op de Nederlandse hypotheekmarkt sprake is geweest van verminderde concurrentie.

7. Referenties

Abrantes-Metz, A.M., L.M. Froeb, J.F. Geweke, en C.T. Taylor (2006) A variance screen for collusion, International Journal of Industrial Organization, Vol. 24, p. 467-486

ACM (2013) Concurrentie op de hypotheekmarkt: Een update van de margeontwikkelingen sinds begin 2011, Den Haag: Autoriteit Consument en Markt

ACM (2014) Barrières voor toetreding tot de Nederlandse bancaire retailsector, Den Haag: Autoriteit Consument en Markt

Commissie Wijffels (2013) Naar een dienstbaar en stabiel bankwezen, Den Haag: Commissie Structuur Nederlandse Banken

CPB (2013) The Dutch housing market -mortgage interest rates, house prices and consumption, CPB Communication, February 14

Dijkstra, M.A., F. Randag, en M.P. Schinkel (2014) High mortgage rates in the Low Countries: what happened in the spring of 2009? Journal of Competition Law and Economics, Vol. 10(4), p. 843 - 859

DNB (2015) Visie op de structuur van de Nederlandse bankensector, Amsterdam: De Nederlandsche Bank